Чтобы заменить медленный и неудобный бумажный документооборот, ФНС в 2014 году ввела в эксплуатацию личный кабинет налогоплательщика юридического лица – сервис, через который можно посылать в налоговую документы и запрашивать информацию. Увы, есть проблема – в официальных руководствах от налоговой личный кабинет юридического лица практически не фигурирует, как регистрироваться и как им пользоваться – непонятно. Попробуем заполнить этот пробел.

Регистрация в ЛК юридического лица

Вход в личный кабинет налогоплательщика для юридических лиц

Возможности личного кабинета налогоплательщика для юридических лиц

Запрос документов на сайте nalog.ru

Ошибки при работе с ЛК налогоплательщика юридического лица

Несмотря на то, что компании уже достаточно давно пользуются возможностью подачи документов в электронном виде в налоговую инспекцию, на практике возникают вопросы по механизму отправки документов в тех или иных ситуациях.

Действующее законодательство позволяет заявителю направлять регистрационные документы в налоговый орган в электронном виде. Для того чтобы направить документы на государственную регистрацию юридического лица или ИП в электронном виде через сайт ФНС России

www.nalog.ru необходимо иметь электронно-цифровую подпись (далее по тексту – ЭЦП).

ЭЛЕКТРОННЫЙ ДОКУМЕНТООБОРОТ С НАЛОГОВЫМИ ОРГАНАМИ

Возможность применения ЭЦП при совершении регистрационных действий в налоговой инспекции (регистрации ООО и ИП, изменении учредительных документов и сведений ЕГРЮЛ или ЕГРИП, закрытии ИП, ликвидации организации) предусмотрена ст.9 Федерального закона №129-ФЗ от 08.08.2001 г. «О государственной регистрации юридических лиц и индивидуальных предпринимателей»

- Как я узнаю о проблемах с налоговой?

- Как написать письмо в налоговую?

- Мне пришло письмо из налоговой. Что делать?

- Когда ждать ответ от налоговой?

- Кроме требований, налоговая присылает ИП на УСН и патенте и другие письма. Что это?

- Я ИП на УСН или патенте. Что я могу писать в налоговую?

- Я работаю на АУСН, налоговая присылает мне уведомления. Что это?

- Что представляет собой ЭЦП?

- Обозначим последовательность действий заявителя.

- Ошибки при работе с ЛК налогоплательщика юридического лица

- Преимущества электронного формата общения с налоговыми органами

- Регистрация в ЛК юридического лица

- Управляющей компании

- Организации по доверенности

- Настройка личного кабинета

- Налоговая служба пояснила, как подать жалобу в электронном виде

- Возможности личного кабинета налогоплательщика для юридических лиц

- Акт сверки

- Запрос на проверку ИНН, СНИЛС и ФИО работника

- Проверка юридических лиц

- Выписка ЕГРЮЛ

- Калькулятор расчета страховых взносов

- Отдельные вопросы, возникающие при электронной подаче документов

- Вход в личный кабинет налогоплательщика для юридических лиц

- Вход по ЭЦП

- Подключение новых пользователей

- Восстановление пароля

Как я узнаю о проблемах с налоговой?

Бухгалтер сам решает вопросы с налоговой: отвечает на требования, запрашивает сверки, готовит вас к проверке. Но проблемы могли произойти до подключения бухгалтерского обслуживания — например, была ошибка в прошлом, а пени пришли сейчас. В таких случаях бухгалтеру потребуется дополнительная информация. Он напишет вам в чате или позвонит.

Как написать письмо в налоговую?

Если вы ИП на патенте или УСН, можете написать в налоговую через личный кабинет Тинькофф Бизнеса:

Отправленное письмо сохранится в разделе «Документооборот».

Мне пришло письмо из налоговой. Что делать?

Если требование пришло в бумажном виде, сфотографируйте его и пришлите бухгалтеру в чат — он возьмет все на себя и сам свяжется с налоговой.

Когда ждать ответ от налоговой?

По закону налоговая должна ответить в течение 30 рабочих дней. Обычно отвечают быстрее — зависит от загруженности сотрудников налоговой.

Если нет времени ждать, вы можете позвонить в свое отделение ФНС, чтобы узнать входящий номер вашего обращения и фамилию инспектора, который за него отвечает. У инспектора вы сможете получить нужный ответ.

Кроме требований, налоговая присылает ИП на УСН и патенте и другие письма. Что это?

Это письма индивидуального информирования налогоплательщика. В них налоговая может ответить на ваше электронное или бумажное обращение или предупредить, что скоро пришлет требование об уплате налогов, взносов или штрафов.

Я ИП на УСН или патенте. Что я могу писать в налоговую?

Вы можете ответить на требование налоговой, пояснить ту информацию, которую запрашивает ФНС. Также вы можете обратиться с просьбой об отмене этого требования.

Еще можно направить скан‑копию различных заявлений, чтобы не приходить в налоговую лично. Для этого заранее уточните у налоговой, примет ли она документы в таком формате.

Я работаю на АУСН, налоговая присылает мне уведомления. Что это?

Так налоговая информирует вас о важных событиях, например о постановке на учет на АУСН или о рассчитанном налоге. Ознакомиться с уведомлениями можно в личном кабинете онлайн-бухгалтерии в разделе «Уведомления от налоговой». Отвечать на эти уведомления не нужно.

Если кликнуть на уведомление, оно автоматически отметится как полученное

“Личный кабинет налогоплательщика юридического лица” позволяет налогоплательщику – юридическому лицу:

– направлять документы, сформированные в электронном виде, для государственной регистрации юридических лиц или внесения изменений в сведения, содержащиеся в ЕГРЮЛ, в налоговый орган для осуществления процедур государственной регистрации или внесения изменений в ЕГРЮЛ;

– направлять в налоговый орган пакет документов, подготовленный заранее с использованием иных программных средств, содержащий сообщения налогоплательщика по форме N С-09-2 об участии в российских и иностранных организациях;

– получать услуги по постановке и снятию с учета организации по месту нахождения обособленного подразделения, внесению изменений в сведения об обособленном подразделении на основании формализованных электронных сообщений налогоплательщика (российской организации) по формам N С-09-3-1, С-09-3-2, 1-6-Учет, 3-Учет;

– получать услуги по постановке и снятию с учета российской организации в качестве налогоплательщика ЕНВД на основании формализованных электронных заявлений налогоплательщика по формам N ЕНВД-1, ЕНВД-3, 3-Учет;

– получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, об исполненных налоговым органом решениях на зачет и на возврат излишне уплаченных (излишне взысканных) сумм, о наличии невыясненных платежей, о принятых решениях об уточнении платежа, об урегулированной задолженности (отсроченной, рассроченной, реструктуризированной, инвестиционному налоговому кредиту), о суммах НДС, заявленных к возмещению, о платежах, списанных с расчетного счета налогоплательщика и не поступивших в бюджет, по которым обязанность налогоплательщика признана исполненной, о неисполненных налогоплательщиком требованиях на уплату налога и других обязательных платежей, о мерах принудительного взыскания задолженности (неисполненные решения о взыскании задолженности за счет денежных средств налогоплательщика и имущества, неисполненные инкассовые поручения, решения о приостановлении операций по счетам);

– составлять и направлять в налоговые органы заявления на уточнение невыясненного платежа, заявления на уточнение платежных документов, в которых налогоплательщик самостоятельно обнаружил ошибки в оформлении, заявления о зачете/возврате переплаты;

– получать уведомление налогового органа об ошибочном указании реквизитов в платежном документе;

– составлять и направлять в налоговые органы заявления для инициирования сверки расчетов с бюджетом;

– получать справку о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам, акта сверки расчетов по налогам, сборам, пеням и штрафам;

– подавать запрос на получение справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов (на бумажном носителе);

– подавать запрос на получение выписки операций по расчетам с бюджетом, перечня бухгалтерской и налоговой отчетности, представленной в отчетном году (в электронном виде);

– получать выписку из ЕГРЮЛ (на бумажном носителе, в электронной форме) в отношении самого себя;

– получать выписку из ЕГРН (о себе) в электронной форме;

– получать информацию о ходе исполнения его заявлений и запросов, получать электронные документы, составленные налоговым органом по направленным заявлениям;

– составлять и направлять обращение в ФНС России в целях совершенствования налогового законодательства, деятельности ФНС России, информирования о нарушениях законодательства и прав налогоплательщика, с целью получения разъяснений в случае отображения в “Личном кабинете налогоплательщика юридического лица” недостоверных или вызывающих вопросы данных об образовании юридического лица, о постановке на учет организации, о расчетах с бюджетом, а также в случае возникновения проблем по работе подсистемы “Личный кабинет налогоплательщика юридического лица” в целом, предложений по ее совершенствованию.

Подробный состав функций приведен в “Руководстве пользователя подсистемы “Личный кабинет налогоплательщика юридического лица”, размещенном на сайте ФНС России.

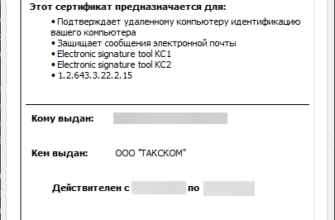

Что представляет собой ЭЦП?

Напомним вкратце о том, что представляет собой ЭЦП. Вопросы получения и использования ЭЦП регламентируются Федеральным законом от 06.04.2011 г. №63 «Об электронной подписи» (далее по тексту – Закон №63-ФЗ). Этим же Законом определены виды ЭЦП.

ЭЦП – это информация в электронной форме, которая присоединена или связана с другой информацией, и используется для определения лица, подписывающего эту информацию (п.1 ст.2 Закона №63-ФЗ).

Видами электронных подписей являются простая электронная подпись и усиленная электронная подпись. Различаются усиленная неквалифицированная электронная подпись и усиленная квалифицированная электронная подпись (п.1 ст.5 Закона №63-ФЗ).

ЭЛЕКТРОННЫЕ ПРОЕЗДНЫЕ ДОКУМЕНТЫ

Алгоритм отправки в электронном виде документов на государственную регистрацию компании

Наиболее востребованный электронный формат общения возникает при электронной подаче документов в налоговую инспекцию в связи с государственной регистрацией компании.

https://youtube.com/watch?v=sXhsiecO5Qo%3Fautoplay%3D1%26rel%3D0%26mute%3D1

Обозначим последовательность действий заявителя.

- Зайти на сайт ФНС России www.nalog.ru, вкладка «Электронные сервисы – «Подача документов на государственную регистрацию юридических лиц и ИП».

- Зайти во вкладку «Программа формирования документов, используемых при государственной регистрации».

Для формирования заявления (уведомления, сообщения) можно воспользоваться специализированным бесплатным программным обеспечением.

Программа «ППДГР» предназначена для автоматизированной подготовки документов, используемых при государственной регистрации, а также формирование контейнера для подачи заявления о государственной регистрации в электронном виде.

- Сканируем необходимые документы отдельными файлами (заявление – в один файл, учредительные документы – во второй файл и т.д.).

- С помощью программы «Подготовка пакета электронных документов для государственной регистрации» (ППЭДГР) прикрепляем отсканированные документы и подписываем.

Программа ППЭДГР предназначена для формирования пакета документов в электронном виде (для подготовки так называемого транспортного контейнера), направляемого ИП или организациями в регистрирующий орган с целью государственной регистрации.

Не позднее рабочего дня, следующего за днем получения электронных документов налоговым органом, заявителю по адресу электронной почты направляется транспортный контейнер, содержащий файл с распиской в получении электронных документов, файл с электронной подписью налогового органа

Документы, подготовленные налоговым органом в связи с внесением записи в ЕГРЮЛ или ЕГРИП (листы записи, свидетельства о регистрации), либо решение об отказе в государственной регистрации, сформированные в электронном виде и подписанные электронной подписью налогового органа, направляются заявителю по адресу электронной почты в транспортном контейнере.

Заявитель может получить документы на бумажном носителе способом доставки, указанном в заявлении (лично либо почтой).

Для отправки заявления для регистрации компании или ИП можно воспользоваться сервисом https://service.nalog.ru/gosreg/. Но в таком случае весь остальной пакет документов необходимо оформить на бумажном носителе и лично отнести в налоговую инспекцию.

ЭЛЕКТРОННЫЙ ФОРМАТ ДЛЯ ДАЧИ ПОЯСНЕНИЙ ПО НДС

Ошибки при работе с ЛК налогоплательщика юридического лица

- Зарегистрировался(-ась) в ЛК, захожу – отображается только логотип ФНС, ничего другого в ЛК нет. Вам нужно подождать 3 дня – за это время кабинет «наполнится» информацией. Если 3 дня прошло, а кабинет пуст – напишите в техподдержку.

- При входе был выбран неправильный сертификат, не пускает в личный кабинет. Закройте страницу, закройте браузер, откройте браузер, откройте страницу – сайт снова предложит выбрать сертификат.

- Хочу сформировать запрос, но нужно налоговой нет в списке. Напишите в техподдержку.

- Не могу найти пункт «Получить выписку из ЕГРЮЛ о другом юрлице». Его и нет – в личном кабинете юрлица можно получить только выписку о себе. Получить выписку о другом юрлице можно тут: https://egrul.nalog.ru/

- Подал(-а) запрос на выписку из ЕГРЮЛ о юрлице (о себе), а ничего не приходит. Выписка формируется до 5 дней, ждите.

Преимущества электронного формата общения с налоговыми органами

Направление документов в электронном виде освобождает компанию от посещения и затрат на услуги нотариуса, значительно экономит время на оформление документов, избавляет компанию или ИП от посещения налоговой инспекции.

ЭЛЕКТРОННЫЙ СЧЕТ – ФАКТУРА

НУЛЕВАЯ ФИНАНСОВАЯ ОТЧЕТНОСТЬ

Регистрация в ЛК юридического лица

Вся работа с ЛК юрлица (регистрация, вход, доступ к функционалу) «вертится» вокруг ключа проверки электронной подписи – «флэшки», которую нужно получить в налоговой и вставлять в компьютер при любых действиях. Ключ должен быть оформлен на того, кто может управлять компанией: руководитель; лицо, имеющее право управлять компанией без доверенности; лицо с полной доверенностью. Сначала разберемся с регистрацией руководителя, затем укажем нюансы регистрации по доверенности.

Управляющей компании

Для начала отметим, что личный кабинет для юр лица и личный кабинет для ООО в плане регистрации практически не отличаются.

Итак, что вообще нужно для регистрации:

- Internet Explorer последней версии;

- драйвер для физического носителя электронного ключа;

- плагин для браузера;

- сертификат;

- флэшка с ключом.

Организации по доверенности

Вам нужно ввести данные о доверенности. Вводите – на почту приходит письмо для активации.

Настройка личного кабинета

Если вы зашли в личный кабинет, а там ничего нет – все в порядке. Данные в ЛК подгружаются в течение 3-х дней, по истечении этого срока вы сможете начать работу. Если 3 дня прошло, а кабинет пуст – звоните в ФНС, пусть разбираются.

Что касается настроек, то в ЛК можно настроить администрирование – вы укажете список сотрудников, которые получат возможность пользоваться функциями ЛК. Учтите, что им тоже нужно будет получить токен безопасности (флэшку) и личный сертификат. Добавить сотрудников, которым вы хотите позволить доступ к функционалу, можно в разделе «Администрирование».

Жмете, указываете данные сотрудника, указываете номер его сертификата, ставите флажки, отвечающие за доступ к функциям – и работник подключен.

Налоговая служба пояснила, как подать жалобу в электронном виде

18 июня 2020

ФНС России на своем официальном сайте разместила информацию об условиях подачи жалобы в налоговый орган в электронном виде.

Законодательством установлено, что организации и граждане могут письменно обжаловать решения регистрирующих органов о госрегистрации и об отказе в ней, а также решения вышестоящих регистрирующих органов по результатам рассмотрения жалоб на такие решения (ст. 25.4 Федерального закона от 8 августа 2001 г. № 129-ФЗ). Бумажный экземпляр жалобы может быть представлен заявителем лично или его законным представителем в регистрирующий орган, или направлен по почте. Другой вариант подачи жалобы – электронный, через интернет-сервисы “Обратиться в ФНС России” или “Личный кабинет налогоплательщика”, размещенные на сайте налоговой службы. В этом случае документ подписывается электронной подписью.

В отдельных случаях, установленных законодательством, электронный документ, подписанный простой электронной подписью или неквалифицированной электронной подписью, может быть признан равнозначным документу на бумажном носителе, который подписан собственноручно (ст. 6 Федерального закона от 6 апреля 2011 г. № 63-ФЗ, далее – Закон № 63-ФЗ). Различаются и случаи применения простой электронной подписи и усиленной электронной подписи. При этом последняя может быть квалифицированной и неквалифицированной (п. 1 ст. 5, п. 3 ст. 5, п. 4 ст. 5 Закона № 63-ФЗ).

Поскольку нормами законодательства о госрегистрации не предусматривается подписание жалобы простой электронной подписью или неквалифицированной электронной подписью, то, как поясняет налоговая служба, жалоба в форме электронного документа должна быть подписана только усиленной квалифицированной электронной подписью заявителя.

Документы по теме:

Федеральный закон от 8 августа 2001 г. № 129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей”

Возможности личного кабинета налогоплательщика для юридических лиц

Вообще, у ЛК есть много функций, но мы рассмотрим самые популярные.

Акт сверки

Самая популярная услуга. Чтобы получить акт сверки, сделайте следующее:

Запрос на проверку ИНН, СНИЛС и ФИО работника

Некоторые функции доступны и тем, у кого нет личного кабинета юрлица – достаточно зайти на nalog.ru и найти соответствующий сервис.

Проверка юридических лиц

Вы можете проверить юрлицо на «чистоту», воспользовавшись сервисом «Предоставление сведений из ЕГРЮЛ». Расположен он здесь: https://egrul.nalog.ru/. Заходите, вводите ИНН/ОРГН/ФИО, выбираете регион (если не знаете, какой выбрать – отметьте все), жмете «Найти», получаете подробные сведения о юрлице.

Выписка ЕГРЮЛ

Если хотите более детальные сведения – нажмите на «Получить выписку» справа от найденного в результатах поиска юрлица. Автоматически начнется скачивание .pdf-файла, в котором будут подробные сведения.

Калькулятор расчета страховых взносов

Если вам нужно рассчитать страховку – перейдите сюда: https://www.nalog.ru/rn77/service/ops/. Сервис предложит вам выбрать расчетный период, сумму дохода (можете не заполнять, если доход – меньше 300 000 рублей), указать наличие страховки от коронавируса. Указываете, жмете «Рассчитать», получаете сумму к оплате.

Отдельные вопросы, возникающие при электронной подаче документов

При подаче документов в электронном виде возникают вопросы нотариального заверения их копий. Например, необходимо ли нотариально заверять копию паспорта при электронной отправке документов, подписанных усиленной квалифицированной ЭЦП?

Как показывает практика, компании или ИП при подаче документов, распечатывают заполненные формы, подписывают заявления, затем сканируют их. Тем самым усложняется электронный документооборот.

АУТСОРСИНГ БУХГАЛТЕРСКИХ УСЛУГ

Согласно п.1.2 ст.9 Федерального закона от 08.08.2001 г. №129-ФЗ собственноручное указание заявителем своих фамилии, имени, отчества (при наличии) и проставление своей подписи на заявлении (уведомлении, сообщении), предоставляемом при государственной регистрации юридических лиц и ИП, при направлении в регистрирующий орган документов для государственной регистрации в форме электронных документов, подписанных усиленной квалифицированной электронной подписью заявителя, не требуется. То есть распечатывать и подписывать документы нет необходимости.

Вход в личный кабинет налогоплательщика для юридических лиц

По ИНН входить нельзя – такая функция доступна только физлицам. Юрлица могут входить только по ЭЦП.

Вход по ЭЦП

Если вы уже зарегистрировались, для входа нужно сделать следующее:

- Вставляем флэшку.

- Открываем IE, идем на https://lkul.nalog.ru

- Принимаем сертификат.

- Вводим пин-код, выданный в налоговой при получении токена.

Подключение новых пользователей

О том, как подключить к личному онлайн-кабинету нового пользователя, мы уже рассказывали выше. Вашим сотрудникам для входа нужно сделать то же, что и вам: вставить свой токен в компьютер, открыть в IE https://lkul.nalog.ru, принять сертификат, ввести пин-код.

Восстановление пароля

Если вы забыли пин-код или потеряли токен безопасности – сходите с паспортом в налоговую, все восстановят.