- В следующей главе

- Если вам интересно из чего состоит эп и как подписывается электронный документ

- За счет чего обеспечивается юридическая сила электронного документа

- Как оформить в «1с»

- Область применения электронной подписи

- Порядок перевода на баланс неисключительных прав пользования на рид

- Признание дохода от передачи неисключительных прав

- Создание нма для включения в программный продукт, неисключительные права на который передаются по лицензионному договору

- Судебная практика: бухгалтерский учет ключа электронной подписи

- Учет расходов на создание электронного идентификатора и выпуск сертификата

- Хранение электронных документов

- Чем подтверждать расходы?

- Вместо заключения

В следующей главе

Если вам интересно из чего состоит эп и как подписывается электронный документ

мы выяснили, что

электронная подпись (ЭП)

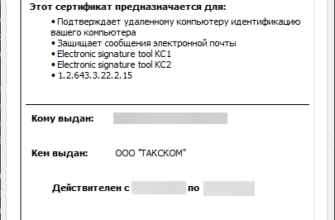

– это особый реквизит документа, который позволяет установить авторство документа и подтвердить его неизменность. Приступая к обмену электронными документами, необходимо приобрести сертификат ЭП. Так, у владельца подписи на руках оказываются:

- Сертификат ЭП, который подтверждает принадлежность подписи определенному лицу;

- Ключи подписи – комплект из секретного (закрытого) ключа и открытого. При подписании документа создается шифр. То, что мы зашифруем с помощью закрытого ключа, можно расшифровать соответствующим открытым ключом, и наоборот.

Рассмотрим чуть подробнее механизм подписания документа.

Весь сложный процесс подписания и проверки ЭП реализуется с помощью специальных программ (средств криптографической защиты информации). ЭП формируется в результате преобразования информации с помощью секретного ключа и содержит в себе зашифрованный образ документа, именно поэтому можно сразу установить изменялся ли документ после подписания.

Вам, как бухгалтеру, вникать в подробности предыдущего абзаца нет необходимости. ЭП чаще всего хранится на специальной «флешке» (eToken). Для безопасности содержимое носителя защищено пин-кодом, который известен только вам.

Сам процесс подписания достаточно прост, нужно вставить «флешку» в свой компьютер и нажать кнопку «подписать».

За счет чего обеспечивается юридическая сила электронного документа

С термином «юридическая сила документа», полагаю, знакомы все. Как для бумажного, так и для электронного это его доказательная сила во всех государственных органах.

Юридическую силу электронному документу, равно как и бумажному, придает обязательное наличие определенных реквизитов:

- название вида документа (за исключением писем);

- номер документа;

- название организации или имя автора документа;

- дата документа;

- место разработки, издания, принятия или подписания;

- подпись.

неформализованные документы, подписанные квалифицированной ЭП, уже являются легитимнымиФормализованные электронные документы приобретают легитимность в том случае, если они подписаны квалифицированной ЭП и вы, как налогоплательщик, присоединены к регламенту обмена

Кроме того, другим важным фактором в обеспечении юридической силы документа является право автора создавать и подписывать документы.

Пожалуй, самым известным примером того, что суды признают легитимность электронных документов, является постановление суда Волго-Вятского округа по делу N А43-5226/2021. Истец настаивал на взыскании задолженности с ответчика за неоплаченный товар. Ответчик же считал недействительными электронные документы, подписанные ЭП.

Однако между сторонами было заключено дополнительное соглашение к договору, в котором явно прописана возможность применения электронного документооборота с использованием ЭП. Суд установил, что первичные документы составлены в соответствии с нормами и подписаны уполномоченным лицом. Нужно ли уточнять, кто выиграл дело?

Как оформить в «1с»

Рассмотрим примеры бухгалтерских записей, оформляемых в учете и в программе «1С:Бухгалтерия государственного учреждения 8» в 2021 г. по результатам инвентаризации неисключительных лицензий на программные продукты на основании Решения комиссии в Таблице.

Область применения электронной подписи

Многие ли с ходу смогут ответить, для чего нужна электронная подпись? Вряд ли. Потому что четкого представления о сфере применения ЭП у большинства людей пока не сложилось. Между тем, ответ на данный вопрос умещается в небольшой табличке.

Пожалуй, самая главная и очевидная область применения ЭП – электронный документооборот как внутренний, так и внешний (межкорпоративный). Электронные документы внутри компании, подписанные ЭП, защищены от изменений и считаются завизированными или утвержденными. Например, генеральный директор согласовал приказ и подписал его своей ЭП, значит, приказ может быть передан в исполнение.

Если вы обмениваетесь электронными документами со своими контрагентами, то ЭП является гарантом юридической значимости вашего обмена. Причем в электронной форме могут оформляться не только договорные, но и первичные бухгалтерские документы. В соответствии со статьей 169 Налогового кодекса РФ в электронном виде допускается составление и выставление электронных счетов-фактур. Ключевым элементом всех легитимных электронных документов является, конечно же, электронная подпись.

Нам часто задают вопрос, какую электронную подпись выбрать для обмена электронными документами? На самом деле вы можете выбрать любую электронную подпись с учетом положений ст.5 и ст.6 ФЗ №63 «Об электронной подписи». Однако если вы планируете, сдавать отчетность в государственные контролирующие органы (ФНС, ПФР, Росстат и ФСС) в электронном виде, то в обязательном порядке потребуется квалифицированная ЭП.

Нам часто задают вопрос, какую электронную подпись выбрать для обмена электронными документами? На самом деле вы можете выбрать любую электронную подпись с учетом положений ст.5 и ст.6 ФЗ №63 «Об электронной подписи». Однако если вы планируете, сдавать отчетность в государственные контролирующие органы (ФНС, ПФР, Росстат и ФСС) в электронном виде, то в обязательном порядке потребуется квалифицированная ЭП.

Максим Соловьев, аналитик Synerdocs

При возникновении каких-либо споров между организациями в качестве доказательства в суде могут использоваться электронные документы. Согласно Арбитражному процессуальному кодексу РФ, полученные посредством факсимильной, электронной или иной связи, подписанные электронной подписью или другим аналогом собственноручной подписи, относятся к письменным доказательствам.

С помощью ЭП заверять различные документы могут физические лица. Благодаря этой возможности удаленные работники на основании договоров оказания услуг, например, могут выставлять акты приемки-сдачи работ в электронном виде.

Обладателей электронных подписей можно отнести к тем счастливчикам, кто самым легким образом получает доступ к государственным услугам. О длительной процедуре активации кода и проверки данных можно забыть.

Широкое распространение получили электронные торги, которые проводятся на специальных площадках. ЭП поставщиков и заказчиков гарантируют участникам, что они имеют дело с реальными предложениями.Кроме того, заключенные контракты приобретают юридическую силу только при его подписании обеими сторонами.

И, наконец, ЭП для электронной отчетности. Как сказано выше, контролирующие органы признают юридическую силу лишь тех документов, что подписаны квалифицированной электронной подписью. Вы можете подавать отчетность через оператора электронного документооборота, специальные программные решения 1С или через сайты органов.

Порядок перевода на баланс неисключительных прав пользования на рид

Одним из примеров объектов учитываемых на счете 111.60 «Права пользования нематериальными активами», а именно на счете 111.6I «Права пользования программным обеспечением и базами данных», являются используемые в деятельности учреждения программные продукты на платформе «1С:Предприятие».

В комплект поставки программы, к примеру «1С:Бухгалтерия государственного учреждения 8», входит лицензионное соглашение, по которому лицензиату предоставляются отдельные неисключительные права на использование программы.

Лицензионное соглашение на программу «1С» – бессрочное, является документом, подтверждающим наличие у лицензиата прав, предоставленных правообладателем – фирмой «1С», на использование программного продукта.

Документом, подтверждающим наличие у лицензиата прав использовать программу на нескольких рабочих местах, является дополнительная клиентская лицензия (лицензии) на определенное количество рабочих мест.

До 01.01.2021 по Инструкции № 157н неисключительные права пользования на результаты интеллектуальной деятельности, в том числе лицензии на неисключительные права пользования программными продуктами, учитывались на забалансовом счете 01 «Имущество, полученное в пользование». На счете 401.

С 1 января 2021 г. в соответствии с приказом Минфина РФ от 14.09.2020 № 198н такие объекты, учитываемые за балансом на счете 01, должны учитываться на балансе в составе счета 111.6I «Права пользования программным обеспечением и базами данных».

Методические рекомендации по применению Стандарта «Нематериальные активы» доведены письмом Минфина РФ от 30.11.2020 № 02-07-07/104384.

В данных методических рекомендациях содержатся положения по первому применению Стандарта и переходные положения. В отличие от переходных положений внедренных ранее стандартов (Приказ Минфина РФ от 28.02.2021 № 34н, Приказ Минфина РФ от 07.12.2021 № 256н, Приказ Минфина РФ от 31.12.

2021 № 257н и др.), согласно которым принятие к балансовому учету объектов, соответствующих критериям актива, отражалось в межотчетный период в корреспонденции со счетом 401.30 «Финансовый результат прошлых отчетных периодов», перевод с забалансового учета на балансовый учет прав пользования нематериальными активами осуществляется операциями 2021 года в следующем порядке:

«Признание объектов бухгалтерского учета, ранее не признававшихся в составе нематериальных активов и (или) отраженных на забалансовом учете, в составе группы нефинансовых активов согласно СГС «Нематериальные активы» осуществляется операциями 2021 г. по результатам инвентаризации, которая проводится с целью выявления таких объектов бухгалтерского учета.

Расходы на приобретение неисключительных прав, ранее учитываемые на счете 401.50 «Расходы будущих периодов», срок полезного использования которых на 1 января 2021 г. составляет менее 12 месяцев, относятся на финансовый результат первым рабочим днем года применения СГС «Нематериальные активы».

Следовательно, если на 01.01.2021 на счете 401.50 учитываются расходы на приобретение лицензионного права на РИД, срок полезного использования которого меньше года, соответствующий остаток по счету 401.50 следует списать на финансовый результат операциями 2021 г. следующей проводкой:

Д-т 0 401.20 226 К-т 0 401.50 226.

Сумма списания и необходимость списания определяются по результатам инвентаризации и закрепляются в Решении Комиссии по поступлению и выбытию активов.

С 01.01.2021 года неисключительные права пользования на результаты интеллектуальной деятельности более не учитываются на забалансовом счете 01 «Имущество, полученное в пользование», так как приказом Минфина РФ от 14.09.2020 № 198н из описания забалансового счета 01 исключено упоминание о неисключительных правах пользования на результаты интеллектуальной деятельности с 01.01.2021.

Соответственно одновременно со списанием остатка по счету 401 50 необходимо списать соответствующий объект с забалансового счета 01, независимо от того, что срок действия лицензии еще не истек.

Методологами Минфина РФ даны разъяснения на видеоконференции Федерального казначейства по вопросам формирования годовой бюджетной (бухгалтерской) отчетности за 2020 г.:

«Учреждения должны объявить в I кв. 2021 г. инвентаризацию в связи с вступлением в действие Стандарта «Нематериальные активы».

При проведении инвентаризации определяются оставшиеся на 01.01.2021 сроки полезного использования объектов, учитываемых на счете 01, и соответствующие суммы на счете 401.50.

Сумма списания должна быть зафиксирована в решении комиссии по поступлению и выбытию. Комиссия должна получить документы о том, что право прекращено или заканчивается в срок, или будет продлено, и на этом основании списать остаток по счету 401.50 или принять объект к учету на счет 111.

В Решении должно быть указано, например, что это лицензия на программный продукт будет использоваться более 12 месяцев. Срок полезного использования такой-то.

Пока Решения нет, на баланс права пользования НМА не следует поднимать. Их не следует переносить в межотчетный период. Закрываем 2020 год как есть».

Из всего вышесказанного следует: в 2020 г. и в межотчетный период никакие записи по поднятию на баланс неисключительных прав пользования на РИД не формируются.

Соответственно, если срок полезного использования неисключительного права на РИД больше года, расходы будущих периодов формируют стоимость объекта учета – прав пользования НМА, в учете следует оформить следующие проводки:

формирование фактической стоимости права пользования НМА

Д-т 0 106.60 350 К-т 0 401.50 226

принятие к учету права пользования НМА в той же сумме

Д-т 0 111.60 350 К-т 0 106.60 350.

Соответствующий объект учета одновременно списывается с забалансового счета 01.

Далее амортизацию следует начислять из оставшегося срока полезного использования.

На бессрочные лицензии амортизация не начисляется, так как п. 26 Стандарта «Нематериальные активы» гласит: «По объектам нематериальных активов с неопределенным сроком полезного использования амортизация не начисляется до момента их реклассификации в подгруппу объектов нематериальных активов с определенным сроком полезного использования.»

Признание дохода от передачи неисключительных прав

С учётом п.п. 37, 38 ПБУ 14/2007 в бухгалтерском учете на дату передачи неисключительного права лицензиату на Программный продукт необходимо сделать следующую запись:

Дебет 04, субсчет “НМА, предоставленные в пользование в составе Программного продукта” Кредит 04– стоимость НМА, переданного в пользование в составе Программного продукта, отражена на отдельном субсчете.

Если деятельность по передаче прав на использование НМА носит постоянный характер, то лицензионные платежи (включая роялти) за пользование объектами интеллектуальной собственности признаются доходом (выручкой) от обычных видов деятельности (п. 5 ПБУ 9/99 “Доходы организации”) и учитываются на счете 90 “Продажи” (План счетов и Инструкция).

В случае, когда вознаграждение уплачивается разовым платежом, операции по передаче неисключительных прав отражаются в бухгалтерском учете с использованием счета 98 “Доходы будущих периодов” и счета 90, субсчет “Выручка”, следующим образом:

Дебет 51 Кредит 62 (76)– получен платеж от организации – пользователя программного обеспечения;

Дебет 62 (76) Кредит 98, субсчет “Доходы, полученные в счет будущих периодов”– начислен доход от передачи неисключительных прав.

Ежемесячно, в течение срока, на который предоставлено неисключительное право лицензиату, производится равномерное списание части полученного платежа:

Дебет 98, субсчет “Доходы, полученные в счет будущих периодов” Кредит 90, субсчет “Выручка”– отражена сумма ежемесячного вознаграждения.

Документами, подтверждающими передачу лицензиату (получение от лицензиара) неисключительных прав в бухгалтерском учёте, являются документы, оформленные в установленном законодательством РФ порядке:– лицензионный договор;– акт передачи прав;– счёт на оплату.

На наш взгляд, указанные документы также будут в рассматриваемой ситуации свидетельствовать о передаче Программного продукта лицензиату.

Ответ подготовил: Графкин Олег, эксперт службы Правового консалтинга ГАРАНТКонтроль качества ответа: Мельникова Елена, рецензент службы Правового консалтинга ГАРАНТ, аудитор, член РСА

Свежие новости цифровой экономики на нашем канале в Телеграм

Создание нма для включения в программный продукт, неисключительные права на который передаются по лицензионному договору

Авторское право на программу для ЭВМ, разработанную организацией, возникает в силу ее создания. При этом программный продукт может быть признан НМА, если существование НМА, созданных в ходе выполнения служебного задания работниками организации, предусмотрено учётной политикой организации (абзац шестой, девятый п. 4 ПБУ 1/2008 “Учетная политика организации”, письмо УФНС России по г. Москве от 08.10.2008 № 20-12/094136).

Судебная практика: бухгалтерский учет ключа электронной подписи

Определение Девятого кассационного суда общей юрисдикции от 01.07.2021 N 88-4997/2021 по делу N 2-613/2020

Категория спора: 1) Неосновательное обогащение, возникающее из внедоговорных отношений; 2) Защита прав и интересов работника.

Требования заявителя: 1) О взыскании неосновательного обогащения; 2) О взыскании процентов за пользование чужими денежными средствами.

Требования: 3) Об установлении факта трудовых отношений.

Обстоятельства: Истец указал, что он не имел намерения передать денежные средства ответчику либо одарить его, не заключал каких-либо договоров. Ответчик предъявила встречный иск об установлении факта трудовых отношений, утверждает, что работала в должности главного бухгалтера.

Решение: 1) – 3) Отказано.

Процессуальные вопросы: О возмещении расходов по уплате государственной пошлины – отказано.Отменяя решение суда в части установления факта трудовых отношений с Е. и отказывая ей в иске, суд апелляционной инстанции, учитывая положения Федерального закона от 6 декабря 2021 года N 402-ФЗ “О бухгалтерском учете”, указал, что материалы дела не содержат первичных документов, регистров бухгалтерского учета, бухгалтерскую (финансовую) отчетность, которая составлялась бы Е., как главным бухгалтером ООО “СА”. Отклоняя довод Е. о возложении на нее в силу служебного положения обязанности по организации и ведению бухгалтерского учета, предоставления доступа к программе для сдачи отчетности, доступа к ключу электронной цифровой подписи для заверения электронных платежных документов, суд второй инстанции исходил из того, что данные обстоятельства не свидетельствует о трудовых отношениях, поскольку названные документы составлялись при исполнении договора управления между ООО “СА” и ООО Д”. Судом также отмечено, что из пояснений Е., данных в ходе проведения проверки СУ УМВД России по Хабаровскому краю (КУСП от 9 ноября 2021 года) по заявлению руководителя ООО Д”, следует, что с 2021 года по март 2021 года она работала в должности главного бухгалтера ООО Д” и по предложению директора Общества Л. с Е. как индивидуальным предпринимателем был заключен договор на оказание услуг сверх трудовых обязанностей главного бухгалтера. Учитывая, что факт допуска истца к работе в ООО “СА” с ведома или по поручению работодателя материалами дела не подтвержден, оснований для удовлетворения исковых требований у суда не имелось.

Учет расходов на создание электронного идентификатора и выпуск сертификата

В соответствии с п. 18 ПБУ 10/99 “Расходы организации” (далее – ПБУ 10/99) расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Вместе с тем если расходы обусловливают получение доходов в течение нескольких отчетных периодов, то они признаются в отчете о прибылях и убытках путем их обоснованного распределения между отчетными периодами (п. 19 ПБУ 10/99).

Действие сертификата ключа подписи может быть приостановлено удостоверяющим центром по некоторым основаниям либо аннулировано (п.п. 6, 7, 8, 9 ст. 14 Закона № 63-ФЗ).

Расходы организации на оплату услуг удостоверяющего центра являются, по сути своей, управленческими расходами, которые формируют расходы по обычным видам деятельности (п. 7 ПБУ 10/99). Управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности (п. 9 ПБУ 9/99).

В связи с этим и с учетом п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 № 34н (далее – ПБУ № 34н), мы полагаем, что стоимость услуг по созданию электронного идентификатора и выпуску сертификата следует признать в учете единовременно, в том отчетном периоде, когда получены соответствующие документы от удостоверяющего центра.

Напомним, согласно п. 20 ПБУ 9/99 порядок признания управленческих расходов должен быть раскрыт в составе информации об учетной политике организации в бухгалтерской отчетности.

Хранение электронных документов

Срок действия сертификата электронной подписи составляет один год, а бухгалтерские документы необходимо хранить пять лет. Но даже после истечения срока действия сертификата, документ не потеряет юридической силы, так как в момент подписания ставится штамп времени.

Штамп времени – это аналог даты на подписываемом документе. Он подтверждает, что сертификат электронной подписи был действителен на момент подписания документа.

Штамп времени – это аналог даты на подписываемом документе. Он подтверждает, что сертификат электронной подписи был действителен на момент подписания документа.

Так, в момент подписания документа проставляется штамп времени и результат проверки сертификата.

Максим Соловьев, аналитик Synerdocs

Подтвердить тот факт, что на момент подписания сертификат был действующим, можно также, обратившись к списку отозванных сертификатов на сайте удостоверяющего центра.

Непосредственно хранение электронных документов можно организовать, по крайней мере, двумя способами:

- локальное хранение (документы хранятся на локальных дисках/серверах вашей компании);

- хранение в облаке (документы хранятся на серверах компании, услугами которой вы воспользовались).

Услуги электронного архивирования, например, предлагают операторы ЭДО.

Чем подтверждать расходы?

При расчете налога на прибыль налогоплательщик может учитывать расходы, но, как мы помним, не всякие. Чтобы включить траты в налоговую базу, они должны быть документально подтверждены и экономически обоснованы (п. 1 ст. 252 НК РФ). Обоснованность затрат подразумевает их непосредственную связь с предпринимательской деятельностью. Документальное подтверждение — оформление по законодательству РФ.

НК РФ не содержит конкретного перечня документов, которыми подтверждаются различные расходы по налогу на прибыль. Именно поэтому налогоплательщику важно понимать, как, в каком составе должны быть оформлены первичные документы, чтобы избежать претензий от ИФНС и исключения из базы по налогу на прибыль «необоснованных» расходов.

С бумажными первичными документами, подтверждающими расходы, ситуация не критична. Практика разъяснений ФНС, Минфина, а также судебных решений давно сформирована. А вот использование электронных документов до сих пор вызывает вопросы у налогоплательщиков, а также создает возможность для инспекторов пересмотреть налоговую базу.

Одна из главных контрольных точек для электронной первички — наличие надлежащей визы участников электронного документооборота.

Вместо заключения

Итак, электронная подпись является не только аналогом собственноручной подписи, но и является гарантом целостности и подлинности документа. Юридическая сила электронного документа обеспечивается за счет наличия обязательных реквизитов, электронной подписи и правомочий автора.