Разовая сдача отчетности через интернет: как сдать налоговую декларацию в электронном виде? В статье мы расскажем о том, что должен знать налогоплательщик при оформлении и сдаче разовой отчетности через Всемирную сеть.

Отчетность через интернет – это обоснованная необходимость в сегодняшней работе любого бизнеса. В настоящей статье будут рассмотрены основные шаги по подключению к системе электронной сдачи отчетности и нюансы отправки электронной отчетности в налоговую.

- Виды налоговой отчётности для ИП

- Обязанности работодателей

- Другие виды отчётности

- Отчётность ИП самостоятельно в сервисе «Моё дело» с пошаговой инструкцией

Какую отчётность ведут ИП? Смотря какой предприниматель. ИП Вася может только раз в год сходить в ИФНС с декларацией, а ИП Коля будет каждый месяц готовить кипу бумаг. А всё потому, что у Коли либо другая система налогообложения, либо у него в отличие от Васи есть наемные сотрудники, либо и то и другое.

ФНС России разрабатывает для налогоплательщиков множество онлайн-сервисов. Среди них и те, которые позволяют удалённо представить отчётность по налогам, взносам, работникам. Мы разобрались в том, как ИП сдать декларацию по УСН в электронном виде. Надо сказать, это не самая простая процедура, и без подробной инструкции не обойтись.

Начнём с того, что ни через Личный кабинет налогоплательщика на сайте ФНС, ни через Госуслуги представить отчётность нельзя. Единственное исключение – через Госуслуги в настоящее время реализована возможность сдачи отчёта 3-НДФЛ. А чтобы сдать декларацию по другому налогу, придётся пройти довольно длинный путь. Распишем его по шагам.

Налоговая служба продлевает эксперимент по приёму электронной отчётности через свой сайт. Прежний срок его окончания — июль 2022 года. Теперь же принято решение продлить этот срок на год – до июля 2023.

Сервис ФНС по приёму отчётности позволяет подавать документы напрямую, без участия операторов электронного документооборота. Сдавать через него можно любую отчётность за исключением декларации по НДС и расчёта по страховым взносам.

Чтобы воспользоваться сервисом, необходимо сделать несколько шагов:

- получить сертификат электронной подписи;

- произвести настройки ПО для работы с электронной подписью (установить в систему нужные сертификаты);

Далее нужно сформировать документы в этой программе, запаковать файлы в транспортный контейнер, подписать его КЭП и загрузить в систему через специальный сервис ФНС.

Первоначальная настройка системы несколько сложнее, чем при отправке отчётов через оператора ЭДО. Однако сервис ФНС позволяет отправить документы без дополнительной платы.

Можно ли сдавать отчетность через личный кабинет налогоплательщика – юрлица, как получить доступ к ЛК и какие он дает возможности, подробно рассмотрено в «КонсультантПлюс». Получить пробный полный доступ к правовой системе вы можете бесплатно.

Через данный сервис можно напрямую, без посредничества операторов ЭДО, сдавать почти любую отчетность.

Так, для подачи отчетности через сервис требуется:

- получить идентификатор (если не получали ранее) и зарегистрировать сертификат электронной подписи посредством сервиса «Сервис получения идентификатора абонента»;

- установить программное обеспечение (ПО) для создания электронной подписи (ЭП);

- установить в ПО для создания ЭП сертификат открытого ключа подписи МИ ФНС России по ЦОД;

- установить в ПО для создания ЭП корневой сертификат ФНС России и список отозванных сертификатов;

- подготовить файл транспортного контейнера (с помощью программного средства «Налогоплательщик ЮЛ»), содержащий зашифрованную на открытом ключе получателя подписанную ЭП налогоплательщика налоговую декларацию (расчет) или бухгалтерскую отчетность;

- передать полученный зашифрованный файл в МИ ФНС России по ЦОД, используя сервис загрузки файла.

Пункт 3 статьи 80 НК РФ позволяет многим компаниям и ИП сдать налоговую отчетность через сайт ФНС. Многим, но не всем. Есть ограничения. Сервисом не могут воспользоваться:

- Компании, у которых среднесписочная численность работников за предшествующий календарный год превышает 100 человек.

- Вновь созданные (в том числе при реорганизации) организации, у которых численность работников более 100 человек.

- Крупнейшие налогоплательщики.

В настоящее время сдача отчетности через сайт ФНС не регламентирована Налоговым кодексом. Выбор этой формы подачи налоговых деклараций и бухгалтерской отчетности – за руководством компаний и ИП.

Если компания принимает отчитываться через сайт ФНС, документы поступают в налоговую минуя оператора электронного документооборота.

Отчетность, которая сдается через сайт ФНС должна быть представлена в электронном формате и подписана усиленной квалифицированной электронной подписью.

Для сдачи отчетности на сайте ФНС предусмотрен специальный сервис «Представление налоговой и бухгалтерской отчетности в электронной форме». С его помощью в налоговую можно только отправить уже готовые файлы отчетов. Подготовить баланс и декларации на сайте налоговой нельзя.

Для подготовки бухгалтерской и налоговой отчетности организация должна располагать своими собственными программными средствами, с также средствами криптографической защиты информации и средства электронной подписи. Необходимые программные средства бесплатно размещены на сайте ФНС России.

Этот сервис доступен:

- в разделе «Получить идентификатор», если он не получался ранее;

- в разделе сервиса «Представление налоговой и бухгалтерской отчетности в электронной форме».

Если возникнут проблемы со сдачей отчетности, можно направить сообщение на электронный адрес технической поддержки, который указан на странице сервиса.

Аутсорсинг «Моё дело — Бухобслуживание»

Команда из бухгалтера, юриста, кадровика и бизнес-ассистента возьмёт на себя всю рутину и общение с госорганами

- Новый порядок работы с отчётностью

- По каким формам теперь работать с отчетностью

- Новое в декларации по налогу на прибыль

- Изменения в декларации по НДС

- Изменения в декларации по налогу на имущество

- Корректировки в 3-НДФЛ

- Изменения в декларации УСН

- Обновленная форма 6-НДФЛ

- Новая форма РСВ

- Новая форма отчетности — ЕФС-1

- Как отчитаться налоговой на сайте ФНС

- Разовая отправка отчетности через интернет

- Отправка отчетности через операторов ЭДО

- Шаг 3. Получение идентификатора абонента

- Отправка отчетности через сайт ФНС

- Шаг 1. Оформление электронной подписи

- Виды налоговой отчётности для ИП

- Шаг 2. Проверка КЭП

- Другие виды отчётности

- Отчётность ИП после регистрации

- Отчётность ИП, не ведущего деятельность

- Сдача отчетности без привлечения операторов ЭДО

- Отчётность ИП самостоятельно в сервисе «Моё дело» с пошаговой инструкцией

- Обязанности работодателей

- Инструкция как сдать электронную отчетность бесплатно в ФНС

- Шаг 4. Подготовка отчёта

- Как сдать в налоговую отчетность через интернет

- Алгоритм отправки отчетности через сайт налоговой

- Шаг 5. Отправка отчёта

- Как отправить нулевую отчетность ООО через интернет

- Что нужно для отправки отчетности через интернет?

- Итоги

Новый порядок работы с отчётностью

Большинство изменений в работе с отчётностью связаны с реформой в порядке страхования. Вместо отдельных фондов ПФР и ФСС теперь будет один Социальный Фонд России. Он будет регулировать начисление пенсии и выплаты пособий с 1 января.

Единым станет и порядок уплаты налогов, взносов, сборов и прочих обязательных платежей. Предпринимателям и компаниям заведут Единые счета, с которых и будут погашаться все обязательства. Принцип простой:

- налогоплательщик переводит средства на счёт;

- в назначенный день (28 числа каждого месяца) инспекторы ФНС списывают средства со счёта и направляют их на погашение текущих платежей.

Погашать обязательства будут в определённой последовательности: сначала — все недоимки, затем — налоги, после — взносы и так далее.

С этим связано первое изменение в работе с отчётностью — появилась форма для Уведомления о сумме налогов и взносов. Его необходимо подать заранее, чтобы предупредить ФНС, какую сумму и на какой платёж им необходимо направить.

Пройдемся по остальным изменениям в сдаче отчётности.

По каким формам теперь работать с отчетностью

В новом году некоторые формы отчётности нужно готовить по обновлённым бланкам:

Сроки для сдачи документов и уплаты налогов также свели к единой системе: подать отчётность нужно до 25 числа месяца, идущего за отчётным периодом, а внести деньги на Единый счёт для уплаты всех текущих платежей — до 28 числа.

Новое в декларации по налогу на прибыль

Декларацию по налогу на прибыль изменили в соответствии с корректировками Налогового кодекса.

В новую форму добавили:

С 1 января нового года компаниям нужно подавать форму отчётности не позже 25 марта года, следующего за налоговым периодом.

Изменения в декларации по НДС

Корректировки коснулись и декларации НДС. Редактура действующей формы связана с изменениями в налоговом законодательстве.

С июля нынешнего года перечень направлений, доходы по которым облагаются НДС 0% или вообще освобождены от налога, расширили. Туда вошёл гостиничный бизнес, сдача в аренду туристических объектов, введённых в эксплуатацию с июля 2022 года и некоторые другие.

Что изменили в форме отчётности:

- Обновили третий раздел формы, в том числе, изменили формулировки для отдельных строк.

- Заменили штрихкоды на листах.

- В четвертый и седьмой разделы добавили новые коды для отражения операций, которые облагаются НДС по нулевой ставке или освобождены от налога.

Покажем как сформировать любую декларацию автоматически в 3 клика с помощью сервиса «Моё дело»

Изменения в декларации по налогу на имущество

С нового года отечественному бизнесу не потребуется отражать в декларации информацию об объектах, если налоговая база по ним устанавливается по кадастровой стоимости. Если в 2022 году у бизнеса числилось только такое имущество, сдавать по ним документ не нужно.

- Раздел с суммой налога, исчисленного на основании кадастровой стоимости, будут заполнять только иностранные компании.

- Появится новый Раздел для отражения суммы налога, рассчитанного с применением вычета по СЗПК.

- Налоговые вычеты теперь смогут применять компании и ИП, работающие на федеральной территории «Сириус».

- Организации, которые утратили статус участника соглашения о защите и поощрении капиталовложений по условиям статьи 25.17 Налогового кодекса, теперь смогут отражать в декларации сведения об объектах недвижимости.

Корректировки в 3-НДФЛ

Отдельные изменения внесли в 3-НДФЛ:

- на листах разместили обновлённые штрих-коды;

- в строку 090 добавили код 4 — для освобождения от налогов на основании пункта 60.2 статьи 217 НК РФ;

- в пятое Приложение добавят новую строку для отражения сумм, уплаченных за физкультурно-оздоровительные мероприятия, в связи с вводом нового социального вычета на фитнес;

- в Приложение к первому разделу внесли уточнения, связанные с появлением Единого счёта налогоплательщика.

Сдачу новой формы можно начинать со сведений за нынешний год.

Изменения в декларации УСН

Корректировки связаны с изменением сроков подачи декларации и уплаты налога, а также новым порядком расчёта взносов для лиц, не выплачивающих зарплату сотрудникам: ИП, частных адвокатов и других.

В бланке заменят штрихкоды и даты. Строки 140-142 нужно будет заполнять по новым правилам.

Применять обновлённую форму УСН плательщикам предстоит, начиная со сведений за 2023 год.

Обновленная форма 6-НДФЛ

Новую 6-НДФЛ начинают использовать с первого квартала 2023. Больше всего изменений произошло в первом разделе: в него включили пять новых строк для отражения суммы налога за каждый отдельный период.

Заполнять документ нужно с учётом новых правил в НК РФ:

- датой признания дохода считается день выплаты;

- в расчетный период включается время с 23 числа текущего месяца по 22 число следующего;

- НДФЛ теперь удерживают с каждой выплаты физлицам, в том числе, авансов.

Правки внесли также в электронную форму.

Сроки подачи отчёта:

- по результатам каждого квартала — до 25 числа месяца, следующего за периодом;

- по результатам года — до 25 февраля следующего.

Новая форма РСВ

В Расчёт страховых взносов внесли немало изменений. Некоторые подразделы объединили, другие — вовсе упразднили.

Главное изменение в том, что взносы теперь будут отражать не отдельно, а общей суммой. Отдельный раздел предусмотрен для расчёта дополнительного 1% на ОПС.

Состав РСВ заметно сократился и теперь выглядит так:

- в Первый раздел вносят сводные данные о обязательствах плательщика;

- второй заполняют главы КФХ;

- третий раздел включает персонифицированные данные о застрахованных лицах;

- четвертый — сведения о обязательствах категории плательщиков, указанной в пункте 6.1 статьи 431 НК РФ.

Расчет остается ежеквартальным, и подавать его нужно до 25 числа месяца, идущего за отчётным периодом.

Новая форма отчетности — ЕФС-1

Форм 4-ФСС, СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ больше не будет. Вместо них со следующего года вводится новый отчёт ЕФС-1.

Подавать документ нужно в новый Социальный фонд РФ. Форма сдается каждый месяц до 25 числа, но условия подачи зависят от кадровых событий. Например:

- сведения о трудовом стаже передают один раз по итогам года;

- данные о взносах на травматизм и дополнительных начислениях на ОПС — до 25 числа следующего месяца;

- информацию о приёме на работу или увольнении нужно передать до следующего рабочего дня включительно.

В документе нужно отразить данные о сотрудниках и сумму выплаченных доходов.

Важно! Применять форму начнут только с первого квартала 2023. Сведения по итогам 2022 нужно подать на старых бланках.

Не перепутайте сроки передачи сведений по 4-ФСС: при подаче отчётности в электронной форме дедлайн — 25 января, при подаче бумажного отчёта — 20 января.

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Как отчитаться налоговой на сайте ФНС

Подавать отчётность можно любым удобным способом:

- лично или через представителя в инспекции;

- по почте с описью и уведомлением;

- удалённо на сайте налоговой;

- через специализированные сервисы бухгалтерии, например, «Моё дело».

Подавать документы лично чаще всего неудобно, особенно учитывая ежемесячные формы. Проще отчитываться удалённо — не нужно тратить время на дорогу и стоять в очередях, достаточно иметь доступ в Интернет и заранее завести квалифицированную электронную подпись.

Так, для онлайн-отправки документов можно использовать специальный сервис налоговой. Правда, он расчитан преимущественно на субъектов МСП на специальных системах налогообложения. Например, декларацию по НДС в нем подать нельзя, это возможно только через оператора ЭДО.

Чтобы пользоваться сервисом, кроме подписи потребуется специальная программа «Налогоплательщик ЮЛ». Перед установкой нужно убедиться, что параметры ПК подходят требованиям утилиты:

- Сервис работает на операционных системах Microsoft Windows XP и выше, либо Mac OS X 10.9 и выше.

- Для полноценной работы программы необходимо установить криптопровайдер, который поддерживает шифрование по ГОСТам 4.10-2001 и 28147-89.

- Чтобы использовать электронную подпись для заверения отчётности, потребуется установить КриптоПро.

После подготовки ПК можно регистрироваться в сервисе ФНС. Разберем поэтапно.

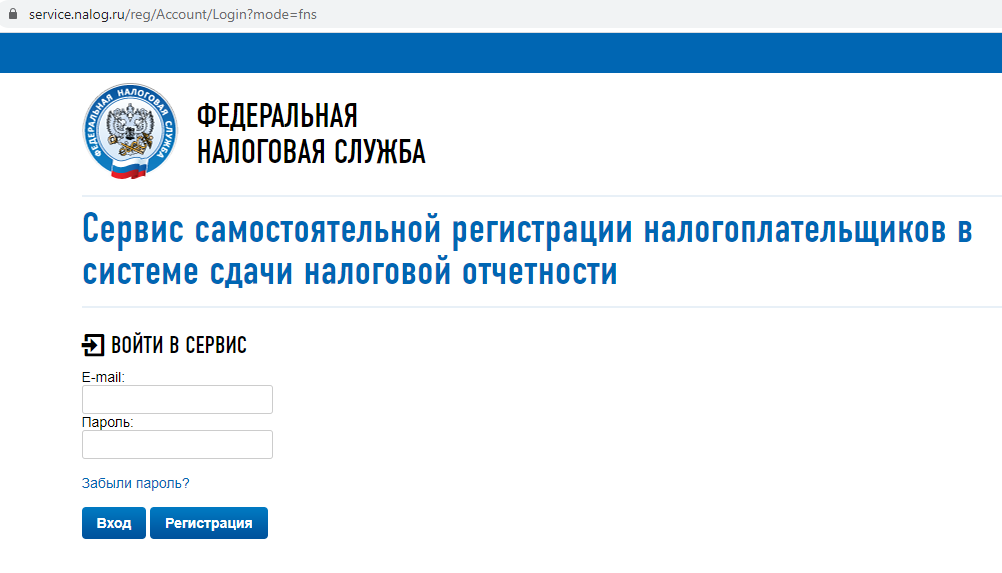

Шаг первый. Нужно зайти на главную страницу сервиса, выбрать иконку регистрации и завести учётную запись. Внести в поля свои ФИО и электронную почту, куда придёт ссылка для активации аккаунта.

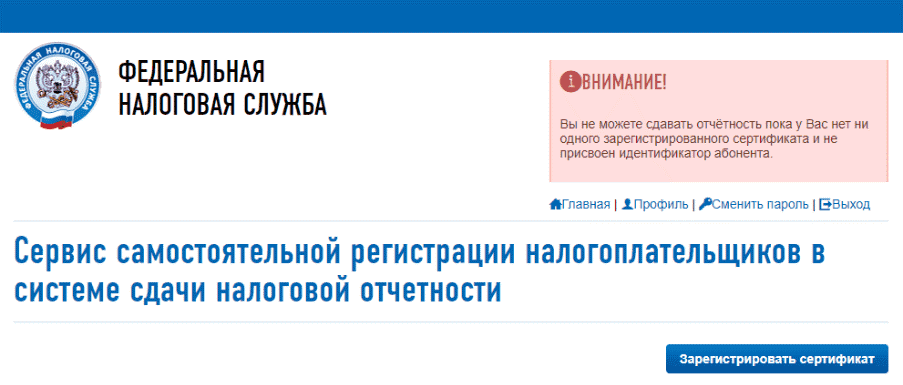

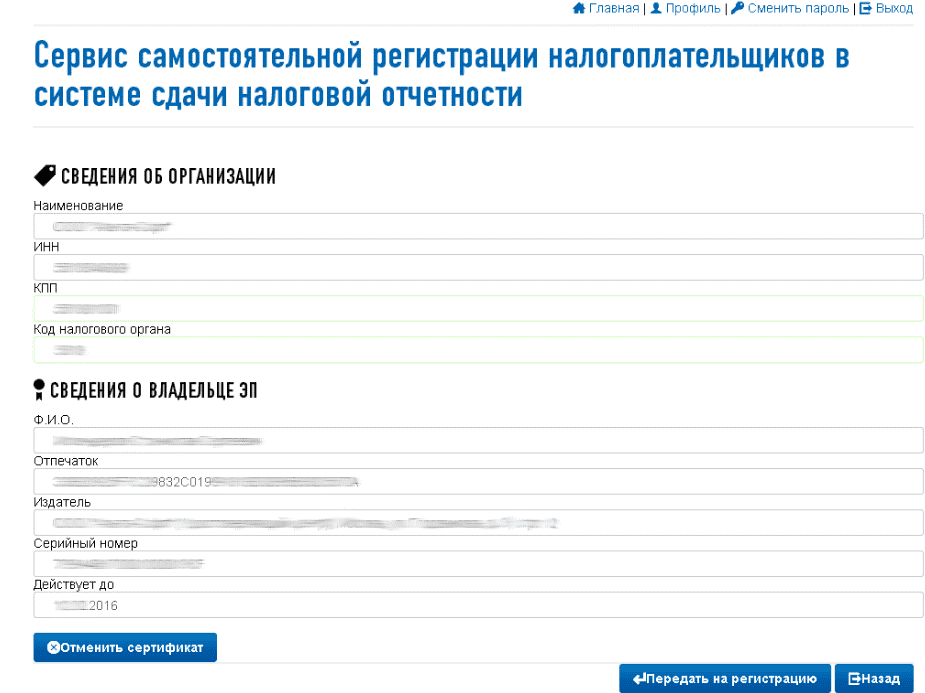

Шаг второй. После активации нужно получить идентификатор абонента и зарегистрировать сертификат электронной подписи. Без этого портал не позволит направлять отчётность для ИФНС через Интернет.

На главной странице появится иконка «Зарегистрировать сертификат». Пользователю нужно нажать на кнопку и загрузить ключ подписи. Сайт автоматически заполнит поля с данными организации или удостоверяющего центра, в которых плательщик получил электронную подпись.

Затем нужно нажать на иконку «Передать на регистрацию» и ждать.

Когда инспекция получит обращение и проверит сведения, она зарегистрирует сертификат и уведомит об этом на почту. С этого момента предоставление налоговой отчётности в электронном виде в сервисе станет доступным.

Порядок отправки налоговой отчётности в сервисе такой:

- Отчётные документы нужно заранее подготовить в учётной программе и загрузить единым файлом.

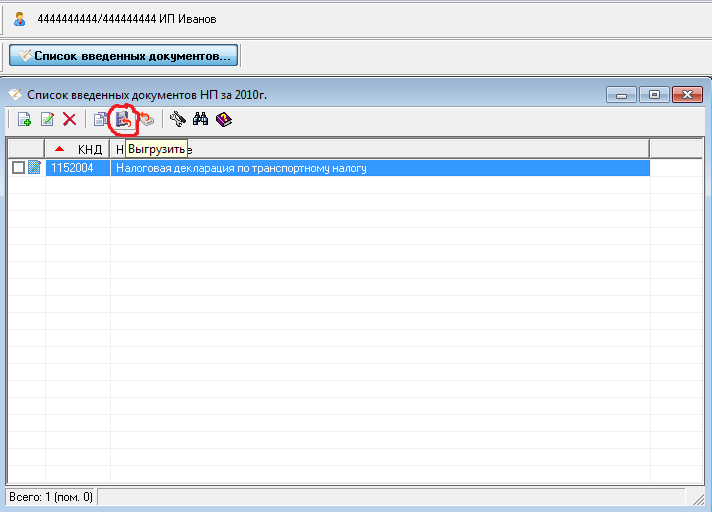

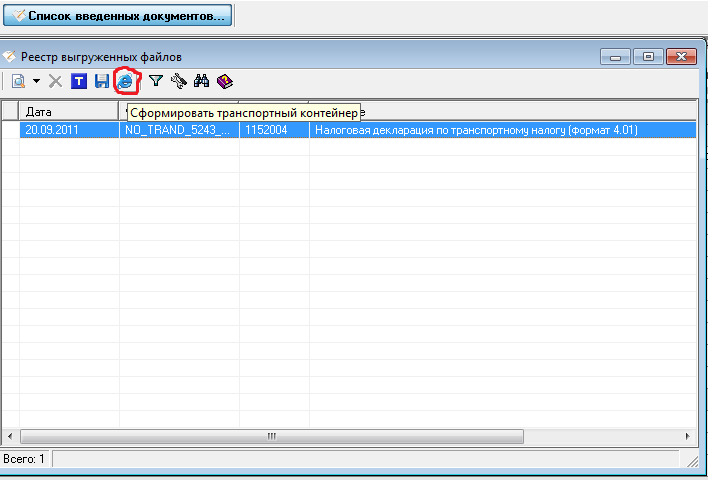

- Перед отправкой необходимо запустить программу «Налогоплательщик ЮЛ» и активировать режим «Сервис — Реестр выгруженных файлов».

- После нужно выбрать нужный файл с отчётными документами.

- В списке инструментов сервиса нужно выбрать «Сформировать транспортный контейнер». Выбрать в настройках:

- папку, в которой сохранится оформлённый контейнер;

- сертификат КЭП;

- идентификатор налогоплательщика.

- Затем нужно выбрать иконку «Сформировать». Программа откроет папку с файлом, который необходимо загрузить на сервис.

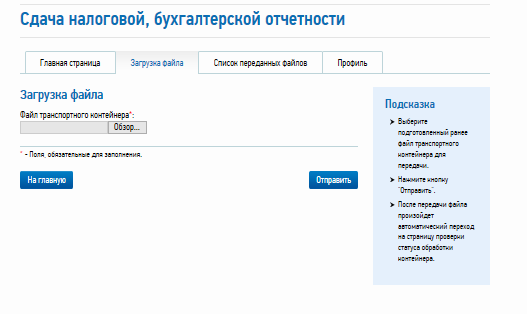

- Последний этап сдачи отчётности в ФНС с электронной подписью. Плательщику нужно открыть вкладку «Загрузка файла» в личном кабинете и выбрать необходимый файл.

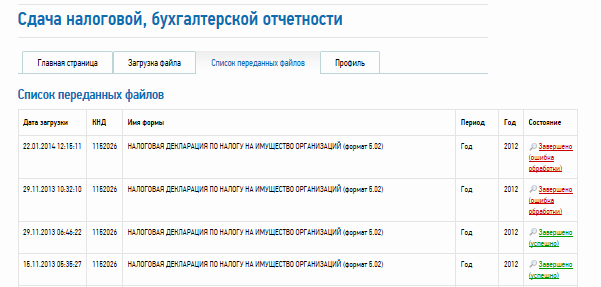

В разделе «Загруженные документы» можно отслеживать статус отправления. После сдачи отчётов в ФНС сервис будет уведомлять о получении или отказе в приёме отчётности. В последнем случае сайт укажет причины, по которым документ не приняли, и которые нужно исправить перед повторной отправкой.

Разовая отправка отчетности через интернет

Электронная отчетность через Всемирную сеть давно стала неотъемлемой частью деятельности бухгалтера. В Налоговом кодексе Российской Федерации прописана обязанность отправки в ФНС налоговых деклараций, в том числе в электронном виде, согласно установленным срокам.

Существует несколько способов сдачи электронной отчетности. Более подробно об этом читайте в статье «Электронная отчетность через интернет — что лучше?».

Осуществить отправку налоговой отчетности через интернет можно только при наличии электронной подписи. С 01.01.2022 юрлица и ИП могут получить ее в ФНС на бесплатной основе.

Разовую отчетность в налоговые органы можно подать двумя способами: через сайт ФНС и через операторов электронного документооборота (ЭДО). В свою очередь, сдача через сайт налоговой чаще применяется для разовой подачи отчетности и может быть выполнена либо с собственной электронной подписью плательщика либо по доверенности.

Кто обязан сдавать электронную отчетность, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Отправка отчетности через операторов ЭДО

Сдача отчетности может быть осуществлена при помощи операторов электронного документооборота посредством каналов ТКС.

Согласно ст. 80 НК РФ налогоплательщик обязуется предоставить отчетность в электронной форме в следующих случаях:

- Если за прошедший календарный год количество сотрудников компании превысило 100 человек (согласно абз. 3 п. 3).

- Если была проведена реорганизация компании с численностью сотрудников более 100 человек (согласно абз. 4 п. 3).

- Если данная обязанность применима к конкретному типу налога (согласно абз. 5 п. 3).

ВНИМАНИЕ! 6-НДФЛ и РСВ нужно сдать в электронном виде, если список физлиц, в отношении которых подается отчет, составляет 11 человек и более (ст. ст. 230, 431 НК РФ)

Список операторов ЭДО можно узнать на официальном сайте ФНС.

Отправка отчетности через операторов ЭДО обладает следующими преимуществами:

- не нужно посещать налоговые органы;

- не нужно создавать и заверять бумажные версии отправляемых документов;

- снижается число ошибок при оформлении деклараций;

- налогоплательщик получает доступ к своим индивидуальным данным в ФНС (например, сведениям по лицевому счету);

- налогоплательщик получает возможность электронного документооборота с ФНС (например, может запросить справки о состоянии задолженности перед бюджетом либо акт сверки такой задолженности).

Шаг 3. Получение идентификатора абонента

Декларация должна быть помечена уникальным идентификатором абонента – он присваивается ФНС при регистрации электронной подписи. Без него отправить декларацию не выйдет.

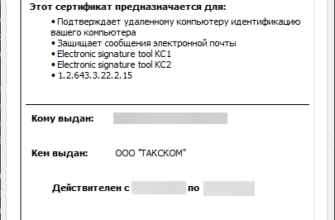

Чтобы зарегистрировать сертификат КЭП, сначала требуется выгрузить файл с ним из программы криптографической защиты, например, Крипто-Про (Crypto-Pro). Для этого нужно:

- о вкладке «Состав» (Details) нажать «Копировать файл» (Copy to file). Носитель с КЭП должен быть подключён к ПК;

- запустится Мастер экспорта сертификатов. В нём надо проверить, что выбрана опция «Не экспортировать закрытый ключ» – она отмечена по умолчанию:

Далее, чтобы подать отчёт по УСН через интернет, пора вернуться в сервис самостоятельной регистрации налогоплательщика. Здесь нужно нажать «Зарегистрировать сертификат», выбрать созданный файл и передать его на регистрацию:

После этого остаётся дождаться, когда в верхнем поле появится идентификатор абонента.

Отправка отчетности через сайт ФНС

Отправка разовой отчетности через каналы телекоммуникационной связи (ТКС) может проводиться непосредственно через официальный интернет-ресурс Федеральной налоговой службы РФ. С этой целью был разработан специальный сервис. Использовать его может любой налогоплательщик, имеющий электронную подпись и способный выполнить определенные технические требования.

Подробнее о данном варианте отправки отчетности читайте в статье «Порядок сдачи налоговой отчетности через Интернет».

Недостатком такого способа отправки отчетности является установка программного обеспечения и самостоятельное изучение налогоплательщиком инструкций. Файлы документов, сформированные в других программах, нужно перезагружать в специальную программу налоговой службы.

Шаг 1. Оформление электронной подписи

Перед тем как подать декларацию в цифровом виде, предпринимателю нужно её подписать квалифицированной электронной подписью (КЭП) для работы с ФНС. Если подписи нет, придётся обратиться в любой аккредитованный удостоверяющий центр. Изготовление КЭП обычно занимает день.

Вместе с подписью поставляется специальный USB-носитель, программа криптозащиты и лицензия на неё. Все эти компоненты необходимы, чтобы сдать декларацию по УСН, а также делать запросы через личный кабинет ИП на сайте ФНС. Цена всего комплекта начинается от 2 тыс. рублей. Тут уместно дать ответ на распространённый вопрос: можно ли подать отчёт через интернет бесплатно? Да, но только при том условии, что у ИП уже есть электронная подпись.

В удостоверяющем центре, кроме КЭП, надо получить инструкции по настройке ПО для работы с ней. Для рядового пользователя ПК это может оказаться не самым простым делом.

Виды налоговой отчётности для ИП

В этом разделе говорим о Васе, который работает один и сотрудников не нанимает. Всё зависит от выбранного режима. Для предпринимателей на ОСНО это декларация по НДФЛ и НДС. У бизнесменов на упрощёнке своя декларация и чаще всего только ею отчётность на спецрежиме и ограничивается, если нет сотрудников. У тех, кто работает на патентной системе, и вовсе нет обязанности отчитываться по доходам.

Налог на добавленную стоимость на УСН и ПСН не платят и деклараций по нему не сдают, но всегда следует помнить, что есть исключения, закрепленные в НК РФ.

Иногда ИП платят земельный и имущественный налог, но деклараций по ним не заполняют. Налоговая присылает уведомление и от предпринимателя требуется просто оплатить указанную в нём сумму.

Сроки подготовки и сдачи отчётности на основном и спецрежимах:

- НДС – до 25 числа после отчётного квартала;

- 3-НДФЛ – один раз в год до 30 апреля;

- по УСН – один раз в год до 25 апреля.

Упростите себе жизнь – сформируйте отчётность в 2 клика с помощью сервиса «Моё дело».

Система все рассчитывает автоматически, а также заполняет документы для подачи в налоговую службу и пенсионный фонд.

Шаг 2. Проверка КЭП

Далее ИП через личный кабинет на сайте налоговой службы надо проверить работу ключа цифровой подписи. Сделать это можно при авторизации. Для этого нужно подсоединить носитель с КЭП к компьютеру и при входе в ЛК выбрать пункт «Ключ ЭП». Система проверит выполнение условий доступа и подскажет, какие компоненты нужно дополнительно установить:

Другие виды отчётности

И Коля, и Вася иногда отчитываются и в органы статистики. В отличие от других видов отчётов, статистическая носит выборочный характер. Каждый год в Росстате составляются списки предпринимателей, которые должны будут заполнить и отправить форму.

Те, кто в выборку не попал, ничего сдавать не должны. Узнать, что и когда нужно сдать в Росстат именно вам, можно здесь, указав свои данные.

Раз в пять лет Росстат проводит сплошное наблюдение, и тогда статотчётность сдают все предприниматели без исключения. В последний раз сплошное наблюдение проводилось в 2021 году.

Все малые предприятия и организации без исключения должны были сдать отчёт до 1 апреля 2021 года. Индивидуальные предприниматели отчитывались по форме № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2020 год» (Приказ Росстата от 17.08.2020 № 469).

Некоторые предприниматели должны готовить ещё и отраслевые отчёты, например, в Росприроднадзор. Это зависит от специфики бизнеса. Начиная деятельность разумно уточнить в местной налоговой, что именно нужно сдавать в вашем случае.

Любая отчётность в системе «Моё дело» формируется за считанные минуты

Отчёты создаются автоматически на основе введённых вами данных. Вы получаете готовые документы без опечаток, неточностей и ошибок, которые часто бывают при ручном заполнении бланков.

Отчётность ИП после регистрации

Предприниматель начинает отчитываться с того налогового периода, в котором встал на учёт, даже если до конца этого периода (года или квартала) осталось несколько дней.

Отчётность ИП, не ведущего деятельность

Сам статус ИП предполагает обязанность отчитываться и отсутствие деятельности от этой обязанности не освобождает. Предприниматели на ОСНО и УСН в этом случае сдают так называемые нулёвки по НДС, НДФЛ, УСН.

Даже не ведущий деятельность работодатель, у которого все сотрудники в неоплачиваемых отпусках, остается работодателем, пока есть хоть один действующий трудовой договор. А значит остаются и обязанности.

Все перечисленные в этой статье отчёты предпринимателей с наемными работниками сдаются в общем порядке. Можно обойтись только без 6-НДФЛ – он не нужен если не выплачивалась зарплата.

Сдача отчетности без привлечения операторов ЭДО

Сдача отчетности по ТКС без использования услуг операторов ЭДО осуществляется двумя основными способами:

- Оформление личной ЭЦП. Данный способ наиболее удобен для ИП, поскольку не требует оформления нотариально заверенной дорогостоящей доверенности. Использование данного метода подразумевает отправку отчетности от имени ИП через сайт ФНС. Оформление ЭЦП осуществляется в течение 1–3 дней, после чего ИП может приступать к отправке отчетности.

- Оформление доверенности на организацию-представителя либо физическое лицо, имеющее ЭЦП. Для такой отправки, помимо подписания договора на оказание соответствующих услуг, необходимо оформление нотариально заверенной доверенности. Электронная копия доверенности прилагается к отправляемому отчету, а затем предоставляется в ФНС в бумажном виде.

Отчётность ИП самостоятельно в сервисе «Моё дело» с пошаговой инструкцией

После прочтения этой статьи может сложиться впечатление, что без бухгалтера, наёмного или приходящего, бизнесмену не обойтись. Это не так.

С бременем отчётов можно справиться и самостоятельно, если пользоваться сервисом «Моё дело». С помощью электронного мастера заполнять формы сможет даже новичок, тем более что большую работы система делает сама.

Как научиться сдавать отчётность по ИП самостоятельно? Получить наставника и помощника в виде интернет-бухгалтерии «Моё дело». Возможности сервиса можно оценить бесплатно в течение пробного периода.

Обязанности работодателей

А вот здесь поговорим о Коле, который не просто бизнесмен, но ещё и работодатель с наемными сотрудниками. Коля обязан делать всё, что описано в предыдущем разделе, и плюс к этому отчитываться перед инстанциями по налогам и страховым взносам за своих работников. От применяемого режима это никак не зависит, все работодатели перед законом равны.

Вот действующий порядок сдачи отчётности ИП-работодателей в 2023 году.

- 6-НДФЛ одна на всех каждый квартал до 25 числа месяца после отчётного, годовая форма до 25 февраля.

- Расчёт по страховым взносам каждый квартал в течение 25 дней после отчётного;

- Персонифицированные сведения по физлицам — каждый месяц до 25 числа месяца после отчётного.

В единый Социальный фонд:

Инструкция как сдать электронную отчетность бесплатно в ФНС

Налоговую и бухгалтерскую отчётность можно отправлять в электронном виде через специальный сервис https://service.nalog.ru/nbo/ ФНС России. Для работы в нём потребуется комплект квалифицированной электронной подписи «Для сдачи отчетности в ФНС» и программа для сдачи отчетности «Налогоплательщик ЮЛ». Оформить ЭЦП можно в нашем удостоверяющем центре УЦ «Росэлтог», который аккредитован Минцифры России в соответствии со (ст. 5 Закона от 6 апреля 2011 г. № 63-ФЗ).

Налогоплательщику придется выполнить следующие требования перед регистрацией в сервисе:

- Компьютер, должен отвечать характеристикам. Операционная система Microsoft Windows XP или выше, либо Mac OS X 10.9 или выше;

- Установить на компьютер специализированное ПО Криптопровайдер с поддержкой алгоритмов шифрования ГОСТ 34.10-2001 и ГОСТ 28147-89;

- Ключ квалифицированной ЭЦП, выданный Аккредитованным удостоверяющим центром и отвечающим требованиям криптографической защиты. Приобрести ключ можно только в сертифицированном удостоверяющем центре;

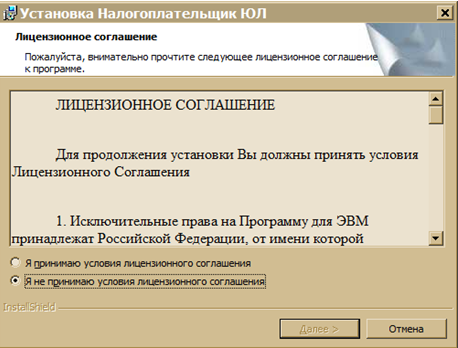

- Ознакомиться с лицензионным соглашением. Для продолжения установки выбрать пункт «Я принимаю условия лицензионного соглашения»;

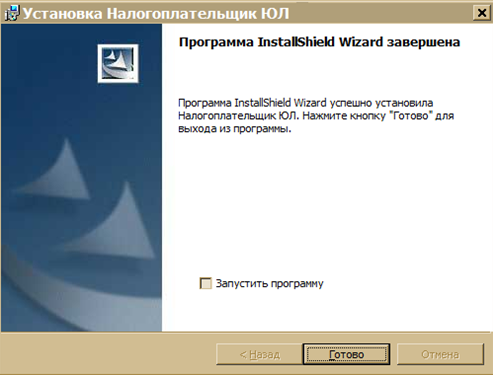

- Выбрать вид установки. После нажатия кнопок «Далее» и «Установить», будет произведена установка программы;

- В конце установки должно появится окно, с сообщением об успешной установке;

Регистрация на портале ФНС для сдачи электронной отчетности

- Вводим электронную почту и пароль;

- Подтверждаем указанный на сайте адрес электронной почты, далее переходим по ссылке из письма (активируем учётную запись);

- После регистрации получаем идентификатор налогоплательщика после регистрации и регистрируем электронный сертификат (ЭЦП);

Сдача электронной отчётности на сайте ФНС

- Подготовьте заранее приготовленный файл с отчетностью;

- Запустите установленную программу «Налогоплательщик ЮЛ» и перейдите в режим «Сервис — Реестр выгруженных файлов»;

- Из списка сформированных файлов выберите файл с отчётностью для отправки через Интернет-сайт ФНС;

Наличие квалифицированной электронной подписи «Для сдачи отчетности в ФНС» – обязательное условие для сдачи электронной отчетности и дистанционной работы с налоговой инспекцией. Сертификат ключа вы можете получить в УЦ «Росэлторг». Удостоверяющий центр аккредитован Минцифры РФ в соответствии со (ст. 5 Закона от 6 апреля 2011 г. № 63-ФЗ), а также прошёл лицензирование ФСБ России и ФСТЭК России.

Шаг 4. Подготовка отчёта

Перед тем как сдать декларацию по УСН для ИП через интернет, её необходимо подготовить.

Это можно сделать в программе «Налогоплательщик ЮЛ». Она разработана ФНС и распространяется бесплатно.

При первичном запуске нужно ввести информацию о предпринимателе:

Далее в разделе «Документы» выберите пункт «Налоговая отчётность», а в появившемся списке – декларацию по УСН:

Будет создана пустая форма отчёта. Некоторые её поля заполняются автоматически, сведения же для других нужно выбрать из списка или внести. Чтобы рассчитать сумму налога, нужно нажать «Р» (расчёт). Для проверки правильности заполнения формы по контрольным соотношениям есть кнопка «К» (контроль).

Если система выдаёт сообщение, что проверка пройдена, и ошибок нет, декларацию УСН можно сохранить и закрыть. При обнаружении ошибок система подскажет, в каких полях они допущены.

В результате декларация по УСН будет выгружена в указанную папку.

Как сдать в налоговую отчетность через интернет

Для сдачи налоговой отчетности через интернет предназначены телекоммуникационные каналы связи (ТКС), работать с которыми могут специализированные операторы (СО).

Важным условием электронной сдачи отчетности является наличие усиленной квалифицированной электронной подписи (ЭП) лица, которое имеет право подписывать отчеты. Если таковая имеется у налогоплательщика, то он может отправить отчет в налоговую через интернет бесплатно (только для ИП и самозанятого населения).

Кто обязан сдавать электронную отчетность, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

С 2022 года поменялись правила получения ЭЦП. ЭП формируется и удостоверяется ФНС или доверенными удостоверяющими центрами.

Какие ЭЦП действуют с 2022 года, рассказали эксперты в статье, опубликованной в КонсультантПлюс. Если у вас нет доступа к правовой системе, вы можете получить пробный доступ бесплатно.

О том, как необходимо подписывать отчетность при отправке через интернет, смотрите в материале «Усиленная квалифицированная электронная подпись — что это такое?».

Для перехода на электронное представление отчетности необходимо:

- определиться с СО (лучше выбрать СО, который имеет право оказывать услуги по удостоверению подписи);

- заключить договор с СО;

- установить программу;

- оформить и получить сертификат ключа ЭП.

При заполнении заявления на подключение к системе отправки отчетности через интернет внимательно указывайте все реквизиты организации, т.к. исходя из указанных вами параметров будут формироваться файлы для отправки электронной отчетности в налоговую.

При наличии обособленных подразделений, недвижимого имущества, земельных участков, расположенных вне места нахождения организации, сдача налоговой отчетности через интернет производится в налоговую по месту нахождения имущества и подразделений организации.

ВАЖНО! Укажите в заявлении коды всех налоговых инспекций, в которые вы будете отправлять декларации по налогам.

Крупнейшие налогоплательщики отправляют все налоговые декларации и прочие отчеты в МИФНС по крупнейшим налогоплательщикам.

ИП, предприятия на УСН и ПНС, помимо ТКС, могут использовать для отправки налоговой отчетности через интернет различные онлайн-сервисы и сайт ФНС России, если они не являются плательщиками НДС. Декларацию НДС со всеми необходимыми приложениями пока можно отправить только по ТКС.

Каждый оператор ТКС предлагает инструмент, с помощью которого можно заполнить (или выгрузить из программы бухгалтерского учета) налоговые декларации. После внесения (или выгрузки) всех данных в программу формирования электронной отчетности файл с декларацией интерпретируется для отправки отчетности через интернет. Далее файл необходимо заверить усиленной квалифицированной электронной подписью, и только тогда производится отправка налоговой отчетности через интернет.

ОБРАТИТЕ ВНИМАНИЕ! С 2023 года действуют новые сроки сдачи отчетности. Если декларации по налогам не будут представлены в срок, который определен НК РФ, налоговая может приостановить операции по банковским счетам организации (пп. 1, 3 ст. 76 НК РФ).Чтобы не оказаться в такой ситуации, необходимо четко понимать, какие стадии проходит отчетность через интернет и в каком случае она считается представленной.

По каким еще причинам может быть заблокирован расчетный счет и что в этом случае делать, прочтите в рубрике «Блокировка расчетного счета налоговой».

Алгоритм отправки отчетности через сайт налоговой

Чтобы воспользоваться интернет-сервисом «Представление налоговой и бухгалтерской отчетности в электронной форме», нужно:

1. Получить электронную подпись и идентификатор абонента.

Если у вас есть действующий ключ – квалифицированный сертификат электронной подписи, вам нужно:

Если ключа нет, его нужно получить в аккредитованном УЦ или в ФНС.

2. Установить «Налогоплательщик ЮЛ».

3. Сформировать транспортный контейнер с декларацией.

Выбрать кнопку «Сформировать транспортный контейнер». В появившемся окне настроек формирования транспортного контейнера ввести значения для следующих реквизитов:

- папка, в которой будет размещен файл с транспортным контейнером;

- необходимо указать путь к папке, в которой после формирования будет расположен файл транспортного контейнера;

- сертификат ключа для подписи;

- необходимо выбрать файл, содержащий квалифицированный сертификат (личный квалифицированный сертификат налогоплательщика), которым будет подписан передаваемый файл отчетности;

- идентификатор налогоплательщика.

После ввода настроек нажать на кнопку «Сформировать».

4. Передать отчетность через сайт ФНС.

5. Получить ответ от ФНС.

Спецоператором при отправке отчетности через портал выступает Межрегиональная инспекция по централизованной обработке данных. В подтверждение приема декларации она отправляет квитанцию. Если же отчетность не пройдет контроль, компании сообщат об отказе в ее приеме и причинах.

Шаг 5. Отправка отчёта

Осталось лишь отправить декларацию по УСН от ИП в режиме онлайн в налоговую инспекцию. Для этого есть самостоятельный сервис «Представление налоговой и бухгалтерской отчётности в электронной форме». После нажатия кнопки «Перейти в сервис» загрузится страница описания технологии:

Можно ещё раз проверить исполнение всех условий для работы с КЭП, а затем нажать «Начать работу с сервисом». Загрузится окно профиля – в нём нужно указать ключевую для ИП информацию. Далее во вкладке «Загрузка файла» следует выбрать файл контейнера и нажать «Отправить».

После удачной отправки пользователь увидит свою налоговую декларацию в списке переданных файлов со статусом «В ожидании». Когда статус сменится на «Завершено (успешно)», декларация будет считаться представленной.

На этом рассмотрение вопроса о том, как подать налоговую декларацию для ИП на УСН в режиме онлайн, можно завершить. Как видно, у ФНС нет единого ПО или портала, где ИП через интернет мог бы пройти процесс полностью – от формирования отчёта до его отправки. Пользователям приходится работать с разными сервисами и программами, а это не всегда легко. Надеемся, что наша инструкция в этом поможет.

Как отправить нулевую отчетность ООО через интернет

Даже если у налогоплательщика (например, у ООО) сформированы нулевые отчеты, их тоже необходимо представлять в контролирующие органы. Порядок сдачи таких документов в электронном виде ничем не отличается от порядка сдачи насыщенных данными отчетов.

Процесс представления электронной отчетности в налоговую состоит из следующих этапов:

- Налогоплательщик отправляет СО сформированную в соответствии с форматом, утвержденным ФНС, и подписанную электронной подписью (ЭП) декларацию;

- СО отправляет отчет в ФНС и фиксирует дату отправки. В течение 2 часов с момента отправки декларации отчитывающаяся организация получает подтверждение даты отправки документа.

- В течение 4 часов после получения отчетности сервер ФНС осуществляет первичную проверку файла с декларацией. На этом этапе проверяются технические параметры отправленного файла, такие как: соответствие файла утвержденному формату, уникальность имени файла и прочие.

- В течение следующих 4 часов после отправки налогоплательщику извещения о получении электронного документа сервер налогового органа проводит итоговый контроль, т.е. сверяет наличие и корректность обязательных реквизитов файла налоговой декларации.

- После обработки налоговой декларации в ИФНС формируется извещение о вводе или уведомление об уточнении данных отчетности.

ВАЖНО! После получения квитанции о приеме налоговой декларации отчетность считается представленной. Дата, указанная в подтверждении даты отправки, будет считаться датой представления независимо от сроков обработки и проверки декларации.

Однако учтите: получив сообщения об ошибке на этапе первичного контроля или уведомления об отказе в приеме налоговой декларации на этапе итогового контроля, вы не сможете предъявить подтверждение даты отправки в качестве доказательства своевременного представления отчетности.

Как подключиться к электронной отчетности в центр занятости, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Что нужно для отправки отчетности через интернет?

Налогоплательщик при отправке отчетности через сайт ФНС должен иметь:

- Ключ электронной подписи.

- Средство защиты электронной информации. Чаще всего используются программы для шифрования, или СКЗИ — средства криптографической защиты информации. Такое наименование носят программы, создающие закрытый и открытый ключи ЭЦП. В основном используется программа «Крипто Про».

- Компьютер, подключенный к интернету и браузер Internet Explorer (программы шифрования и передачи данных, предназначенные для сдачи налоговых отчетов, корректно работают именно в IE).

Как юрлицу получить усиленную квалифицированную элекронную подпись, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Итоги

Большинство компаний не имеют законодательного права выбирать форму сдачи налоговых деклараций в налоговую. Например, электронная сдача отчетности является для подавляющего большинства налогоплательщиков единственным вариантом представления в налоговый орган декларации по НДС. Чтобы избежать штрафов, важно четко представлять процесс передачи отчетности по ТКС и, исходя из этого понимания, не откладывать отправку деклараций в налоговую на последний день установленного НК РФ срока представления отчетности.

См. также “Электронная отчетность через интернет – что лучше?”.

Отправить разовую отчетность через интернет можно через официальный сайт ФНС с оформлением личной ЭЦП либо по доверенности, не прибегая к оформлению личной ЭЦП. Также можно воспользоваться услугами операторов ЭДО, договор с которыми заключается минимальным сроком в один год. Для отправки отчетности необходимо получение электронной подписи, идентификатора абонента и сертификата от удостоверяющего центра. Обязательно стоит обратить внимание на защищенность и надежность информации, указанной в электронной документации.