Налоговая служба продлевает эксперимент по приёму электронной отчётности через свой сайт. Прежний срок его окончания — июль 2022 года. Теперь же принято решение продлить этот срок на год – до июля 2023.

Сервис ФНС по приёму отчётности позволяет подавать документы напрямую, без участия операторов электронного документооборота. Сдавать через него можно любую отчётность за исключением декларации по НДС и расчёта по страховым взносам.

Чтобы воспользоваться сервисом, необходимо сделать несколько шагов:

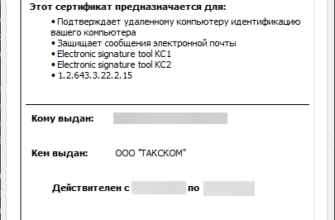

- получить сертификат электронной подписи;

- произвести настройки ПО для работы с электронной подписью (установить в систему нужные сертификаты);

Далее нужно сформировать документы в этой программе, запаковать файлы в транспортный контейнер, подписать его КЭП и загрузить в систему через специальный сервис ФНС.

Первоначальная настройка системы несколько сложнее, чем при отправке отчётов через оператора ЭДО. Однако сервис ФНС позволяет отправить документы без дополнительной платы.

Из нашей статьи вы узнаете:

Налоговую и бухгалтерскую отчётность можно сдавать в специальном сервисе на сайте ФНС. Для работы в нём нужна электронная подпись и программа, которая подготовит файл отчётности для загрузки в сервис. Расскажем, как пользоваться сервисом, какие достоинства и недостатки у этого способа сдачи отчётности, а также — какие есть альтернативы.

- Характеристика сервиса ФНС для подачи отчетности

- Регистрация в сервисе

- Сдача отчётности на сайте ФНС

- Плюсы и минусы сервиса налоговой по сдаче отчетности

- Как сдать декларацию?

- Как сдать декларацию ИП на УСН «Доходы» через Тинькофф?

- Порядок отправки декларации

- Когда нужно сдать налоговую декларацию?

- Где взять бланк декларации?

- Как я пойму, что заполнил декларацию правильно?

- Почему в декларации за год учитываются не все взносы за этот год?

- Что будет, если не сдать налоговую декларацию в срок?

- Как убедиться, что декларация отправлена?

- Как я пойму, что налоговая получила декларацию?

- Шаг 1. Войдите в личный кабинет налогоплательщика

- Шаг 2. Проверьте персональные данные в личном кабинете налогоплательщика

- Шаг 3. Выпустите сертификат электронной подписи

- Шаг 4. Подайте декларацию 3-НДФЛ

- Шаг 5. Убедитесь, что документы поступили в ФНС

- Разовая отправка отчетности через интернет

- Отправка отчетности через сайт ФНС

- Отправка отчетности через операторов ЭДО

- Сдача отчетности без привлечения операторов ЭДО

- Что нужно для отправки отчетности через интернет?

- Итоги

- Как сдать в налоговую отчетность через интернет

- Как отправить нулевую отчетность ООО через интернет

- Кто должен сдавать декларацию по НДС в электронном виде

- Как сдать декларацию по НДС через интернет бесплатно

- Все требования — в одной наглядной таблице

- Как отчитаться по НДС в электронном виде

- Ответы на вопросы

- Сдача отчётности в ФНС

- Кто сдаёт электронные отчёты в ФНС

- Почему стоит выбрать Астрал Отчёт 5. 0 для сдачи отчётов в ФНС

- Как можно сдать отчётность в ФНС

- Что сдают в ФНС

- Как происходит сдача отчётности онлайн

- Как подключиться к сервису Астрал Отчёт 5

- Налоговая отчётность и штрафы

- Шаг 1. Авторизоваться в личном кабинете и получить электронную подпись

- Шаг 2. Загрузить готовую декларацию 3-НДФЛ

- Что потребуется ИП для сдачи отчётности через ЛК налогоплательщика

- Проверка электронной подписи в личном кабинете на сайте ФНС

Характеристика сервиса ФНС для подачи отчетности

Сервис для сдачи налоговой и бухгалтерской отчётности на сайте ФНС рассчитан на малый бизнес на спецрежимах. Для крупнейших налогоплательщиков и бизнеса на ОСНО он не подойдёт — в сервисе нельзя сдать декларацию по НДС. Те, кто сдаёт отчётность через посредников, то есть, по схеме уполномоченной бухгалтерии, также не смогут воспользоваться сервисом.

Для регистрации в сервисе необходима электронная подпись, а для сдачи отчётности — программа «Налогоплательщик ЮЛ».

Регистрация в сервисе

Перед регистрацией в сервисе убедитесь, что компьютер соответствует следующим требованиям:

- Операционная система Microsoft Windows XP или выше, либо Mac OS X 10.9 или выше;

- Криптопровайдер с поддержкой алгоритмов шифрования ГОСТ 34.10-2001 и ГОСТ 28147-89;

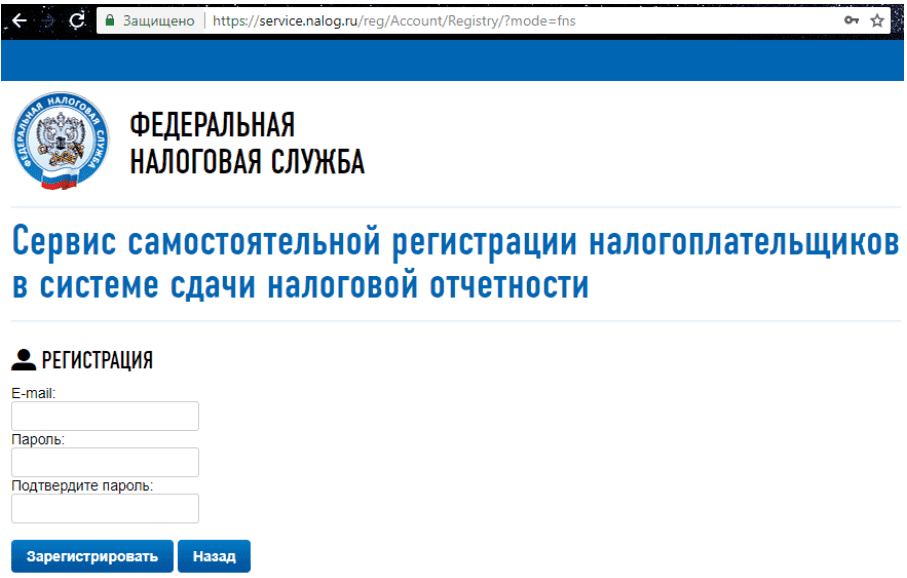

Регистрация простая и не занимает много времени. Перейдите на страницу сервиса, укажите электронную почту и пароль, а затем активируйте учётную запись по ссылке из письма, которое придёт на почту.

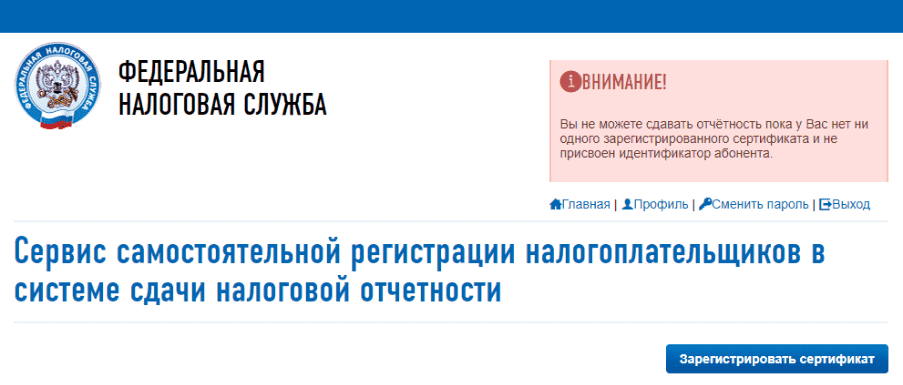

После регистрации необходимо получить идентификатор. После активации учётной записи в сервисе появится кнопка «Зарегистрировать сертификат».

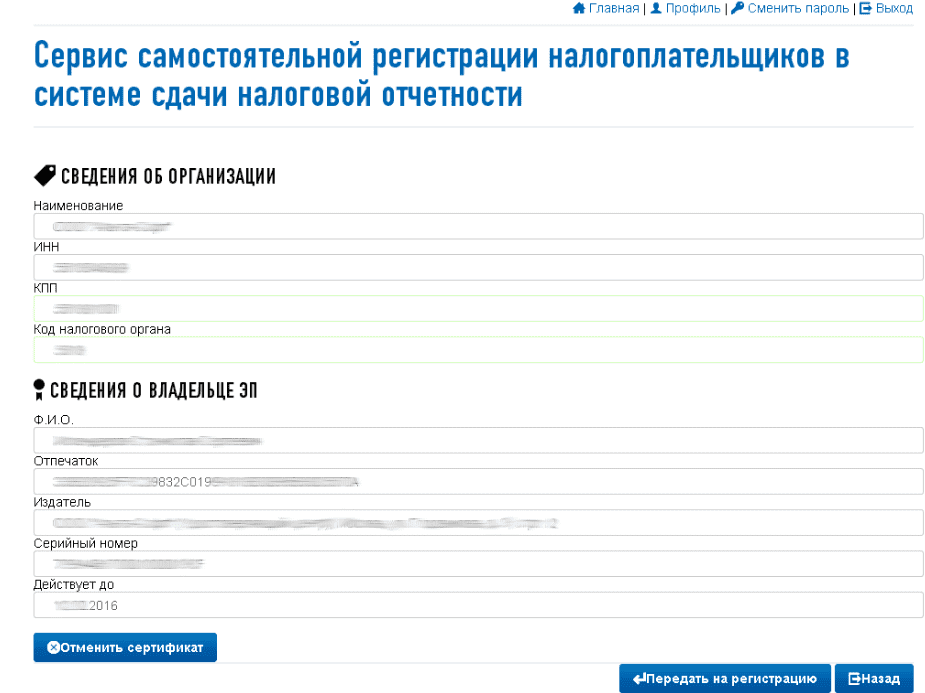

Нажмите на эту кнопку и загрузите открытый ключ сертификата вашей электронной подписи. Информация об организации и УЦ, который выдал сертификат, заполнится автоматически. Затем нажмите кнопку «Передать на регистрацию».

Через некоторое время на почту придёт уведомление об успешной регистрации сертификата ЭЦП. С этого момента можно сдавать отчётность через сервис ФНС.

Сдача отчётности на сайте ФНС

1. В учётной программе подготовьте всю отчётность и выгрузите её одним файлом

2. Запустите программу «Налогоплательщик ЮЛ» и войдите в режим «Сервис — Реестр выгруженных файлов».

3. Выберите файл с отчётностью, которую собираетесь сдавать.

4. На панели инструментов нажмите кнопку «Сформировать транспортный контейнер».

5. В настройках укажите:

- Папку, куда будет сохранён сформированный транспортный контейнер;

- Сертификат электронной подписи, которым будет подписана отчётность;

- Идентификатор налогоплательщика, полученный на этапе регистрации в сервисе.

После этого нажмите кнопку «Сформировать». Файл, готовый к загрузке на сайт ФНС, появится в указанной папке.

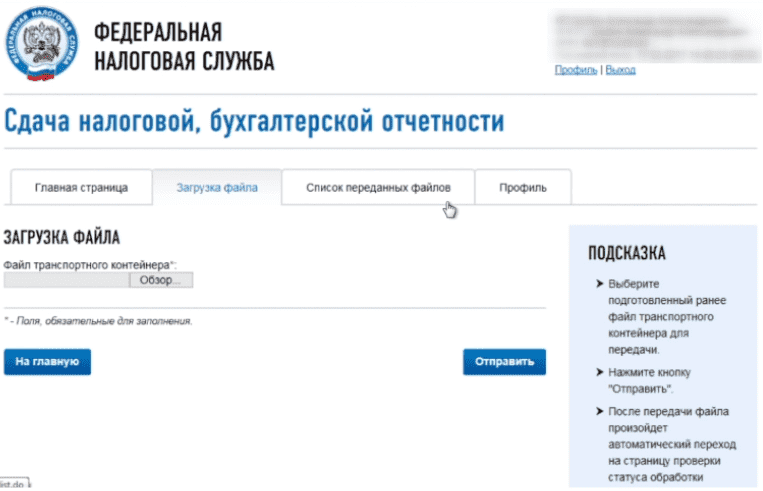

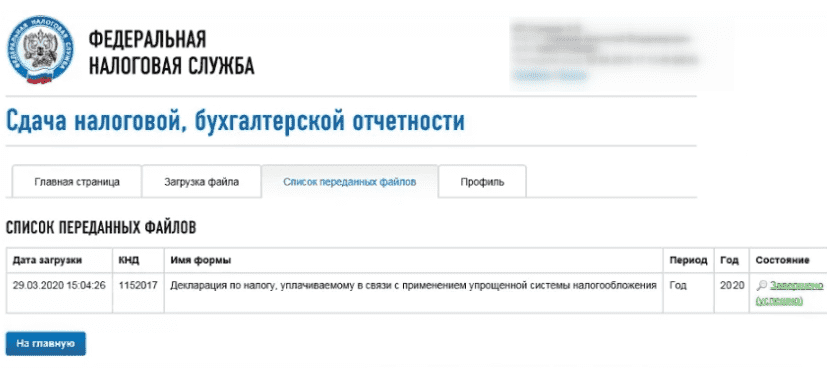

6. Войдите в личный кабинет сервиса для сдачи отчётности на сайте ФНС, выберите вкладку «Загрузка файла» и загрузите файл, пропущенный через программу «Налогоплательщик ЮЛ».

После загрузки сервис автоматически перейдёт на страницу с загруженной отчётностью. Здесь можно посмотреть её статус. У нового файла будет статус «В ожидании». Когда отчётность будет принята, статус изменится на «Завершено (успешно)».

Датой и временем приёма отчёта считаются соответственно дата и время поступления зашифрованного файла в ФНС.

Плюсы и минусы сервиса налоговой по сдаче отчетности

Преимущество этого сервиса в том, что отчётность сдаётся без посредников. Успех отправки отчёта не зависит ни от работы почты, ни от оператора ЭДО.

Также сервис является условно бесплатным. Платить за его использование не нужно, однако для работы всё равно нужно купить электронную подпись и средство криптографической защиты.

К минусам можно отнести следующие нюансы:

Сервис подходит не всем налогоплательщикам, а только тем, кто не сдаёт декларацию по НДС;

Пользователю нужно самостоятельно устанавливать на компьютер сертификат электронной подписи и настраивать СКЗИ;

Необходимо прогонять файл с отчётностью через программу «Налогоплательщик ЮЛ», которую нужно отдельно установить на компьютер и следить за обновлениями;

В налоговой нет техподдержки, поэтому в случае возникновения проблем придётся обращаться к специалистам платно.

Поэтому удобнее сдавать отчётность через оператора ЭДО. Подключаясь к сервису для сдачи отчётности, вы получаете вшитую в него электронную подпись и всё необходимое ПО. Специалист настраивает ваш рабочий компьютер — вам не придётся устанавливать программы самостоятельно. Формируйте отчётность прямо в сервисе и отчитывайтесь в любые контролирующие органы.

Как сдать декларацию?

Есть несколько способов: онлайн, лично в налоговой или почтой. Подробности — в видео или тексте ниже.

Содержание и тайм-коды видео

00:18 Когда и какую декларацию подавать

01:12 Как отправить декларацию в личном кабинете Тинькофф Бизнеса

03:40 Как отправить декларацию в мобильном приложении Тинькофф Бухгалтерии

Сдать декларацию можно в электронном виде — на сайте налоговой или через онлайн-сервисы, например, через Тинькофф Бухгалтерию. Для этого нужно пройти идентификацию личности и получить квалифицированную электронную подпись — КЭП. С 1 июля 2021 года ее бесплатно выдает налоговая, но для использования понадобится купить специальную флешку — токен — и лицензию на программу «КриптоПро CSP».

Распечатайте бланк декларации, заполните 2 экземпляра и принесите налоговому инспектору по месту прописки (ИФНС). Один экземпляр останется в налоговой, на втором поставят печать и дату и вернут вам. Плюсы: инспектор проверит, правильно ли вы заполнили декларацию, и если надо — подскажет. Минусы: если вы живете не по месту прописки, придется съездить на родину и отстоять очередь.

Заполните декларацию и отправьте ее в свою налоговую (по месту прописки) заказным письмом с описью вложения. Плюсы: будет считаться, что декларация сдана вовремя, даже если вы отправите ее в 8 вечера 25 апреля. Доказательство — квитанция с описью. Минусы: придется самостоятельно разобраться, как заполнить бланк, и постоять в очереди.

Как сдать декларацию ИП на УСН «Доходы» через Тинькофф?

Войдите в личный кабинет Тинькофф Бизнеса и перейдите в раздел «Бухгалтерия». Если вы в разделе впервые, мы предложим вам указать свою систему налогообложения и реквизиты — это нужно для правильного оформления декларации.

Если вся нужная информация есть, мы предложим подготовить и отправить декларацию за 6 шагов:

Шаг 1: укажите доходы. Подтвердите информацию о доходах по счету в Тинькофф Банке и укажите другие доходы за отчетный год — на счетах в других банках или наличными.

Мы подготовим и отправим декларацию в 5 шагов.

Шаг 2: проверьте автозаполнение страховых взносов. Банк автоматически заполнит этот шаг, собрав из ленты операций данные по КБК и дате оплаты за отчетный год. Предприниматель может отредактировать сведения, добавить информацию о платежах наличными или с других расчетных счетов.

Шаг 3: проверьте автозаполнение авансовых платежей. Банк автоматически заполнит этот шаг точно так же, как предыдущий — по КБК, дате оплаты, периоду платежа за отчетный год. Предприниматель может отредактировать сведения, добавить информацию о платежах наличными или с других расчетных счетов.

На сумму этих взносов можно уменьшить налог по УСН

Шаг 4: выберите способ оплаты налога. Банк рассчитает сумму налога, вычтет из нее страховые взносы и авансовые платежи. Останется проверить реквизиты и выбрать способ оплаты налога: со своего счета в Тинькофф Банке или другим способом.

По умолчанию оплата пройдет со счета в Тинькофф Банке. В разделе «Счета и платежи» сформируется черновик платежного поручения — подпишите его.

Шаг 6: выберите способ отправки декларации: онлайн, лично или по почте. От этого будут зависеть дальнейшие шаги.

Порядок отправки декларации

Если хотите отправить через Тинькофф Банк

Заранее получите квалифицированную электронную подпись (КЭП) в налоговой. Для этого понадобится купить специальную флешку — токен, лицензию на программу «КриптоПро CSP», собрать документы и подать их в налоговую. Без КЭП не получится подписать и отправить декларацию в электронном виде

Как получить КЭП в налоговой

Если собираетесь сдать декларацию лично в ИФНС

Если будете отправлять декларацию почтой

Распечатайте ее, подпишите и поставьте печать. Отправьте декларацию ценным письмом с обязательным оформлением описи вложения. Сохраните экземпляр описи с отметкой почты

Если вы выбрали отправку декларации онлайн, то нажмите кнопку «Подписать и отправить».

Готово! Вы отправили декларацию в налоговую.

Когда нужно сдать налоговую декларацию?

Как только закончился отчетный год: ИП — до 25 апреля, ООО — до 25 марта.

Где взять бланк декларации?

В декларации обычно нужно указать:

- сведения об организации: название, вид экономической деятельности, налоговую ставку, имя и контакты налогоплательщика;

- сумму доходов за отчетный период;

- сумму рассчитанных авансовых платежей по кварталам;

- сумму уплаченных страховых взносов, уменьшающих налог.

Как я пойму, что заполнил декларацию правильно?

В течение недели (обычно — быстрее) со дня отправки вы получите один из протоколов проверки.

— у налоговой нет к вам вопросов, данные из декларации внесены в базу.

Если вы подавали декларацию через Тинькофф Бухгалтерию, зайдите в событие «Декларация и годовой налог по УСН». В открывшемся окне будет извещение о вводе.

— в декларации есть неточности: например, не совпадает код ОКТМО или объект налогообложения. Исправьте декларацию и отправьте ее повторно с номером корректировки 1. С каждой отправкой уточненной декларации номер корректировки должен увеличиваться на 1. Если вы сдадите все исправленные декларации через Тинькофф Бизнес, мы автоматически подставим нужный номер корректировки.

— налоговая не приняла декларацию. Исправьте декларацию и отправьте ее повторно с тем же номером корректировки.

Почему в декларации за год учитываются не все взносы за этот год?

Налоговый период по УСН — календарный год, а отчетные периоды — первый квартал, полугодие и девять месяцев календарного года. Это значит, что из налога за год можно вычесть те страховые взносы, которые вы заплатили в том же году. Из авансового платежа за полугодие можно вычесть те страховые взносы, которые вы заплатили в этом полугодии.

ИП Борисов оплатил страховые взносы в августе 2018 года. Он может вычесть их из авансового платежа за 9 месяцев и из годового налога за 2018 год.

ИП Александров оплатил страховые взносы за 2018 год в феврале 2019. Теперь он сможет вычесть эту сумму из авансового платежа за первый квартал 2019 года, затем из аванса за полугодие, 9 месяцев и из налога за 2019 год. Но не сможет вычесть их из налога за 2018, потому что в 2018 году он не успел их оплатить.

Что будет, если не сдать налоговую декларацию в срок?

ФНС взыщет штраф с юрлица в размере 5% от невыплаченного в срок налога за каждый месяц просрочки (независимо от того, полный или нет). Сумма штрафа при этом составит не менее 1000 рублей и не более 30% от суммы налога.

ФНС может наказать должностное лицо компании: вынести предупреждение или наложить штраф в размере 300-500 рублей.

Если декларацию просрочили дольше чем на 10 рабочих дней, налоговая может заблокировать расчетный счет юрлица.

Как убедиться, что декларация отправлена?

Декларация считается отправленной, когда вы ввели СМС‑код и подтвердили ее отправку. После этого на главной странице должен обновиться статус на «отправлено». Через несколько минут в том же блоке появится извещение об отправке — этот документ и есть подтверждение того, что вы отправили декларацию.

Как я пойму, что налоговая получила декларацию?

В течение рабочего дня в личном кабинете появится извещение о получении — это значит, что декларация поступила на сервер налоговой.

В течение 1-3 дней вы получите квитанцию о приеме — значит, налоговая приняла вашу декларацию, присвоила ей регистрационный номер и приступила к ее обработке.

Если вы уверены, что подали декларацию, но подтверждения от налоговой нет — можно запросить в налоговой «Перечень бухгалтерской отчетности»: в нем будут отражены все полученные налоговой отчеты.

Для получения налогового вычета, а также при продаже квартиры, дачи, земельного участка или иного объекта недвижимости, которая находится в собственности меньше минимального срока владения, необходимо задекларировать полученный доход и подать декларацию по форме 3-НДФЛ в налоговую. Сделать это можно онлайн в личном кабинете налогоплательщика на сайте Федеральной налоговой службы (ФНС) и только через расширенную версию личного кабинета налогоплательщика (то есть только через ПК или ноутбук).

Делимся пошаговой инструкцией о том, как это сделать.

Шаг 1. Войдите в личный кабинет налогоплательщика

Если у вас нет учетной записи на портале госуслуг, ее можно легко завести через Сбербанк Онлайн.

Для этого войдите или зарегистрируйтесь в веб-версии или мобильном приложении Сбербанк Онлайн. В поисковой строке наберите «Регистрация на Госуслугах» и оставьте заявку.

В веб-версии СберБанк Онлайн

В мобильном приложении СберБанк Онлайн

При регистрации или подтверждении на портале «Госуслуги» через Сбербанк Онлайн учетная запись получит статус «Подтвержденная». Готово: вам доступны все государственные услуги и сервисы в электронном виде. Дальше используйте данные от своей учетной записи на «Госуслугах» для входа в личный кабинет налогоплательщика.

Если вы заходите в личный кабинет ФНС впервые, появится уведомление о том, что он формируется. Формирование личного кабинета ФНС России осуществляется в течение трех рабочих дней со дня регистрации в личном кабинете. Когда он будет сформирован, перейдите в своем профиле в раздел «Сведения», нажав на поле с вашей фамилией.

Шаг 2. Проверьте персональные данные в личном кабинете налогоплательщика

В разделе «Персональные данные» проверьтепаспортные данные, адрес регистрации по месту жительства. Если все верно, переходите в раздел «Получить ЭП».

Если данные введены некорректно,исправьте и нажмите «Уточнить персональные данные». После этого заявление будет отправлено в налоговую инспекцию для подтверждения персональных данных. Это займет от 14 до 30 календарных дней.

Перейдите в раздел «Настройки профиля», нажав на поле с вашей фамилией. В разделе «Учетная запись» заполните поля «Номер телефона» и «Электронная почта». Нажмите «Сохранить изменения».

Далее переходите в раздел «Электронная подпись», расположенный ниже.

Шаг 3. Выпустите сертификат электронной подписи

Если у вас нет сертификата электронной подписи (ЭП) в личном кабинете налогоплательщика, вам нужно получить сертификат ключа проверки ЭП.

Если сертификат уже получен, переходите к подачедекларации 3-НДФЛ.

Если у вас уже есть сертификат электронной подписи, но вы не помните пароль, сертификат нужно отозвать и сформировать новый.

Шаг 4. Подайте декларацию 3-НДФЛ

Затем укажите год, за который направляется декларация.

Выберите файл с налоговой декларацией, подготовленной ранее вами или для вас специалистом Домклик, формата .xml и в открывшемся окне нажмите «Применить».

Готово: декларация загружена. Дальше прикрепите все документы, которые подтверждают доходы и расходы, заявленные в декларации.

Важно: Суммарный объем всех отправляемых файлов не должен превышать 20 мегабайт. Сканируя документы, рекомендуем использовать такие параметры:

- разрешение 200 – 300 DPI (точек на дюйм)

- геометрические размеры изображения 1024х768

- одноцветное (черно-белое) изображение

- сохранение в форматах PDF, JPG, PNG, TIF

Перед тем как отправить декларацию, необходимо подписать ее электронной подписью. Для этого введите пароль, придуманный при изготовлении электронного ключа, и нажмите «Отправить».

Шаг 5. Убедитесь, что документы поступили в ФНС

Проверить регистрацию документов в ФНС можно на 2-3 день после отправки декларации 3-НДФЛ и приложенных документов.

Уведомление об этом поступит в сообщения личного кабинета.

Письмо будет располагаться во вкладке «Налоговая декларация по налогу на доходы (форма 3-НДФЛ)».

Можно ли сдавать отчетность через личный кабинет налогоплательщика – юрлица, как получить доступ к ЛК и какие он дает возможности, подробно рассмотрено в «КонсультантПлюс». Получить пробный полный доступ к правовой системе вы можете бесплатно.

Через данный сервис можно напрямую, без посредничества операторов ЭДО, сдавать почти любую отчетность.

Так, для подачи отчетности через сервис требуется:

- получить идентификатор (если не получали ранее) и зарегистрировать сертификат электронной подписи посредством сервиса «Сервис получения идентификатора абонента»;

- установить программное обеспечение (ПО) для создания электронной подписи (ЭП);

- установить в ПО для создания ЭП сертификат открытого ключа подписи МИ ФНС России по ЦОД;

- установить в ПО для создания ЭП корневой сертификат ФНС России и список отозванных сертификатов;

- подготовить файл транспортного контейнера (с помощью программного средства «Налогоплательщик ЮЛ»), содержащий зашифрованную на открытом ключе получателя подписанную ЭП налогоплательщика налоговую декларацию (расчет) или бухгалтерскую отчетность;

- передать полученный зашифрованный файл в МИ ФНС России по ЦОД, используя сервис загрузки файла.

Малые предприятия большую часть отчетности могут сдавать на бумаге. Однако такой способ требует лишних затрат времени. Сдать отчетность через интернет в налоговую инспекцию гораздо проще. Кроме этого, отправляя отчеты через спецоператоров, вы можете отследить всю цепочку прохождения декларации — от ее отправки до приема специалистами.

Некоторые компании и вовсе не могут обойтись без электронной отчетности, ведь Налоговый кодекс обязывает их отчитываться только по телекоммуникационным каналам связи. Такое правило действует для декларации по НДС. Почти все категории плательщиков вынуждены отправлять данную декларацию через интернет, исключение существует только для отдельных групп налоговых агентов (абз. 2, 3 п. 5 ст. 174 НК РФ).

Налоговая инспекция давно разработала сервис, который помогает всем юридическим лицам и ИП отправлять декларации бесплатно через сайт ФНС. Однако, пользуясь этой системой, придется перебивать все цифры с бумажного носителя вручную — такой способ может привести к ненужным ошибкам и недочетам. Если плательщик будет очень внимателен, ошибок, вероятно, не возникнет, но потратить деньги все-таки придется. Связано это с тем, что отправить отчет можно только с помощью электронной подписи, которая покупается в удостоверяющем центре РФ.

Для облегчения процесса многие IT-компании создают специальные сервисы электронной отчетности. У них же любая компания может приобрести и электронную подпись. Через электронные сервисы можно легко и быстро отправить любой отчет в ФНС. Помимо этого, компании могут запросить сверку по всем налогам, отправить письма, ответить на требования инспекторов и даже приложить сканы запрашиваемых документов. Сервисные центры оказывают техподдержку пользователям и всегда помогают решить возникшие вопросы.

Декларацию в налоговую в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

Разовая сдача отчетности через интернет: как сдать налоговую декларацию в электронном виде? В статье мы расскажем о том, что должен знать налогоплательщик при оформлении и сдаче разовой отчетности через Всемирную сеть.

Разовая отправка отчетности через интернет

Электронная отчетность через Всемирную сеть давно стала неотъемлемой частью деятельности бухгалтера. В Налоговом кодексе Российской Федерации прописана обязанность отправки в ФНС налоговых деклараций, в том числе в электронном виде, согласно установленным срокам.

Существует несколько способов сдачи электронной отчетности. Более подробно об этом читайте в статье «Электронная отчетность через интернет — что лучше?».

Осуществить отправку налоговой отчетности через интернет можно только при наличии электронной подписи. С 01.01.2022 юрлица и ИП могут получить ее в ФНС на бесплатной основе.

Разовую отчетность в налоговые органы можно подать двумя способами: через сайт ФНС и через операторов электронного документооборота (ЭДО). В свою очередь, сдача через сайт налоговой чаще применяется для разовой подачи отчетности и может быть выполнена либо с собственной электронной подписью плательщика либо по доверенности.

Кто обязан сдавать электронную отчетность, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Отправка отчетности через сайт ФНС

Отправка разовой отчетности через каналы телекоммуникационной связи (ТКС) может проводиться непосредственно через официальный интернет-ресурс Федеральной налоговой службы РФ. С этой целью был разработан специальный сервис. Использовать его может любой налогоплательщик, имеющий электронную подпись и способный выполнить определенные технические требования.

Подробнее о данном варианте отправки отчетности читайте в статье «Порядок сдачи налоговой отчетности через Интернет».

Недостатком такого способа отправки отчетности является установка программного обеспечения и самостоятельное изучение налогоплательщиком инструкций. Файлы документов, сформированные в других программах, нужно перезагружать в специальную программу налоговой службы.

Отправка отчетности через операторов ЭДО

Сдача отчетности может быть осуществлена при помощи операторов электронного документооборота посредством каналов ТКС.

Согласно ст. 80 НК РФ налогоплательщик обязуется предоставить отчетность в электронной форме в следующих случаях:

- Если за прошедший календарный год количество сотрудников компании превысило 100 человек (согласно абз. 3 п. 3).

- Если была проведена реорганизация компании с численностью сотрудников более 100 человек (согласно абз. 4 п. 3).

- Если данная обязанность применима к конкретному типу налога (согласно абз. 5 п. 3).

ВНИМАНИЕ! 6-НДФЛ и РСВ нужно сдать в электронном виде, если список физлиц, в отношении которых подается отчет, составляет 11 человек и более (ст. ст. 230, 431 НК РФ)

Список операторов ЭДО можно узнать на официальном сайте ФНС.

Отправка отчетности через операторов ЭДО обладает следующими преимуществами:

- не нужно посещать налоговые органы;

- не нужно создавать и заверять бумажные версии отправляемых документов;

- снижается число ошибок при оформлении деклараций;

- налогоплательщик получает доступ к своим индивидуальным данным в ФНС (например, сведениям по лицевому счету);

- налогоплательщик получает возможность электронного документооборота с ФНС (например, может запросить справки о состоянии задолженности перед бюджетом либо акт сверки такой задолженности).

Сдача отчетности без привлечения операторов ЭДО

Сдача отчетности по ТКС без использования услуг операторов ЭДО осуществляется двумя основными способами:

- Оформление личной ЭЦП. Данный способ наиболее удобен для ИП, поскольку не требует оформления нотариально заверенной дорогостоящей доверенности. Использование данного метода подразумевает отправку отчетности от имени ИП через сайт ФНС. Оформление ЭЦП осуществляется в течение 1–3 дней, после чего ИП может приступать к отправке отчетности.

- Оформление доверенности на организацию-представителя либо физическое лицо, имеющее ЭЦП. Для такой отправки, помимо подписания договора на оказание соответствующих услуг, необходимо оформление нотариально заверенной доверенности. Электронная копия доверенности прилагается к отправляемому отчету, а затем предоставляется в ФНС в бумажном виде.

Что нужно для отправки отчетности через интернет?

Налогоплательщик при отправке отчетности через сайт ФНС должен иметь:

- Ключ электронной подписи.

- Средство защиты электронной информации. Чаще всего используются программы для шифрования, или СКЗИ — средства криптографической защиты информации. Такое наименование носят программы, создающие закрытый и открытый ключи ЭЦП. В основном используется программа «Крипто Про».

- Компьютер, подключенный к интернету и браузер Internet Explorer (программы шифрования и передачи данных, предназначенные для сдачи налоговых отчетов, корректно работают именно в IE).

Как юрлицу получить усиленную квалифицированную элекронную подпись, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Итоги

Отправить разовую отчетность через интернет можно через официальный сайт ФНС с оформлением личной ЭЦП либо по доверенности, не прибегая к оформлению личной ЭЦП. Также можно воспользоваться услугами операторов ЭДО, договор с которыми заключается минимальным сроком в один год. Для отправки отчетности необходимо получение электронной подписи, идентификатора абонента и сертификата от удостоверяющего центра. Обязательно стоит обратить внимание на защищенность и надежность информации, указанной в электронной документации.

Отчетность через интернет – это обоснованная необходимость в сегодняшней работе любого бизнеса. В настоящей статье будут рассмотрены основные шаги по подключению к системе электронной сдачи отчетности и нюансы отправки электронной отчетности в налоговую.

Как сдать в налоговую отчетность через интернет

Для сдачи налоговой отчетности через интернет предназначены телекоммуникационные каналы связи (ТКС), работать с которыми могут специализированные операторы (СО).

Важным условием электронной сдачи отчетности является наличие усиленной квалифицированной электронной подписи (ЭП) лица, которое имеет право подписывать отчеты. Если таковая имеется у налогоплательщика, то он может отправить отчет в налоговую через интернет бесплатно (только для ИП и самозанятого населения).

Кто обязан сдавать электронную отчетность, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

С 2022 года поменялись правила получения ЭЦП. ЭП формируется и удостоверяется ФНС или доверенными удостоверяющими центрами.

Какие ЭЦП действуют с 2022 года, рассказали эксперты в статье, опубликованной в КонсультантПлюс. Если у вас нет доступа к правовой системе, вы можете получить пробный доступ бесплатно.

О том, как необходимо подписывать отчетность при отправке через интернет, смотрите в материале «Усиленная квалифицированная электронная подпись — что это такое?».

Для перехода на электронное представление отчетности необходимо:

- определиться с СО (лучше выбрать СО, который имеет право оказывать услуги по удостоверению подписи);

- заключить договор с СО;

- установить программу;

- оформить и получить сертификат ключа ЭП.

При заполнении заявления на подключение к системе отправки отчетности через интернет внимательно указывайте все реквизиты организации, т.к. исходя из указанных вами параметров будут формироваться файлы для отправки электронной отчетности в налоговую.

При наличии обособленных подразделений, недвижимого имущества, земельных участков, расположенных вне места нахождения организации, сдача налоговой отчетности через интернет производится в налоговую по месту нахождения имущества и подразделений организации.

ВАЖНО! Укажите в заявлении коды всех налоговых инспекций, в которые вы будете отправлять декларации по налогам.

Крупнейшие налогоплательщики отправляют все налоговые декларации и прочие отчеты в МИФНС по крупнейшим налогоплательщикам.

ИП, предприятия на УСН и ПНС, помимо ТКС, могут использовать для отправки налоговой отчетности через интернет различные онлайн-сервисы и сайт ФНС России, если они не являются плательщиками НДС. Декларацию НДС со всеми необходимыми приложениями пока можно отправить только по ТКС.

Каждый оператор ТКС предлагает инструмент, с помощью которого можно заполнить (или выгрузить из программы бухгалтерского учета) налоговые декларации. После внесения (или выгрузки) всех данных в программу формирования электронной отчетности файл с декларацией интерпретируется для отправки отчетности через интернет. Далее файл необходимо заверить усиленной квалифицированной электронной подписью, и только тогда производится отправка налоговой отчетности через интернет.

ОБРАТИТЕ ВНИМАНИЕ! С 2023 года действуют новые сроки сдачи отчетности. Если декларации по налогам не будут представлены в срок, который определен НК РФ, налоговая может приостановить операции по банковским счетам организации (пп. 1, 3 ст. 76 НК РФ).Чтобы не оказаться в такой ситуации, необходимо четко понимать, какие стадии проходит отчетность через интернет и в каком случае она считается представленной.

По каким еще причинам может быть заблокирован расчетный счет и что в этом случае делать, прочтите в рубрике «Блокировка расчетного счета налоговой».

Как отправить нулевую отчетность ООО через интернет

Даже если у налогоплательщика (например, у ООО) сформированы нулевые отчеты, их тоже необходимо представлять в контролирующие органы. Порядок сдачи таких документов в электронном виде ничем не отличается от порядка сдачи насыщенных данными отчетов.

Процесс представления электронной отчетности в налоговую состоит из следующих этапов:

- Налогоплательщик отправляет СО сформированную в соответствии с форматом, утвержденным ФНС, и подписанную электронной подписью (ЭП) декларацию;

- СО отправляет отчет в ФНС и фиксирует дату отправки. В течение 2 часов с момента отправки декларации отчитывающаяся организация получает подтверждение даты отправки документа.

- В течение 4 часов после получения отчетности сервер ФНС осуществляет первичную проверку файла с декларацией. На этом этапе проверяются технические параметры отправленного файла, такие как: соответствие файла утвержденному формату, уникальность имени файла и прочие.

- В течение следующих 4 часов после отправки налогоплательщику извещения о получении электронного документа сервер налогового органа проводит итоговый контроль, т.е. сверяет наличие и корректность обязательных реквизитов файла налоговой декларации.

- После обработки налоговой декларации в ИФНС формируется извещение о вводе или уведомление об уточнении данных отчетности.

ВАЖНО! После получения квитанции о приеме налоговой декларации отчетность считается представленной. Дата, указанная в подтверждении даты отправки, будет считаться датой представления независимо от сроков обработки и проверки декларации.

Однако учтите: получив сообщения об ошибке на этапе первичного контроля или уведомления об отказе в приеме налоговой декларации на этапе итогового контроля, вы не сможете предъявить подтверждение даты отправки в качестве доказательства своевременного представления отчетности.

Как подключиться к электронной отчетности в центр занятости, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Большинство компаний не имеют законодательного права выбирать форму сдачи налоговых деклараций в налоговую. Например, электронная сдача отчетности является для подавляющего большинства налогоплательщиков единственным вариантом представления в налоговый орган декларации по НДС. Чтобы избежать штрафов, важно четко представлять процесс передачи отчетности по ТКС и, исходя из этого понимания, не откладывать отправку деклараций в налоговую на последний день установленного НК РФ срока представления отчетности.

См. также “Электронная отчетность через интернет – что лучше?”.

Почти все плательщики НДС должны сдавать декларацию по этому налогу только в электронном виде. Исключение предусмотрено только для некоторых налоговых агентов. При этом нет никаких послаблений для организаций и ИП с небольшим штатом сотрудников. Что следует знать налогоплательщикам про формирование и отправку отчетности по НДС, расскажем в данной статье.

Кто должен сдавать декларацию по НДС в электронном виде

Обязанность сдавать налоговую декларацию в электронном виде закреплена в п. 5 ст. 174 и п. 8 ст. 174.2 НК РФ. Исключение сделали только для налоговых агентов, которые соответствуют нескольким условиям одновременно:

- не являются плательщиками НДС или освобождены от него;

- не относятся к крупнейшим налогоплательщикам;

- не выступают посредниками в сделках и не выставляют от себя счета-фактуры;

- среднесписочная численность работников за предшествующий год не превышает 100 человек.

Такие налоговые агенты могут отчитываться в ИФНС на бумаге. Все остальные компании, заменив электронный отчет бумажным, получат штраф по ст. 119 НК РФ, а также рискуют попасть под блокировку расчетного счета, ведь бумажную декларацию по НДС налоговики просто посчитают непредставленной.

Декларацию по НДС следует представлять в налоговую инспекцию ежеквартально до 25 числа месяца, следующего за отчетным периодом. Чтобы не пропускать сроки сдачи отчетов, пользуйтесь календарем бухгалтера от Экстерна

Как сдать декларацию по НДС через интернет бесплатно

Многие организации и предприниматели задаются вопросом: «Как сдать декларацию по НДС бесплатно?» К сожалению, это невозможно. Для отправки отчетности через интернет необходима электронная подпись. Руководители организаций и ИП могут получить подпись у ФНС или ее доверенных лиц. Это условно бесплатно: понадобится токен и лицензии на программу СКЗИ КриптоПро CSP для каждого компьютера, с которого будут работать с подписью.

Всем сотрудникам, которые подписывают отчетность, понадобится своя подпись — ее нужно покупать в аккредитованных удостоверяющих центрах. В скором времени, ориентировочно к 1 сентября 2023, дополнительно будет необходима машиночитаемая доверенность, но ее уже несколько раз переносили.

Кроме того, все налогоплательщики, которые не могут отчитываться на бумаге, должны сдавать НДС по ТКС через оператора ЭДО (п. 5 ст. 174 НК РФ). Возможности отчитываться через сайт ФНС нет. Только иностранные организации, оказывающие электронные услуги, сдают отчет в особом формате и могут делать это через личный кабинет налогоплательщика (п. 8 ст. 174.2 НК РФ).

Все требования — в одной наглядной таблице

Контролируйте статусы и сроки по всем формализованным и неформализованным требованиям ФНС за все организации

Как отчитаться по НДС в электронном виде

Чтобы сдавать отчетность через оператора ЭДО, понадобится усиленная квалифицированная электронная подпись. Руководители ООО и ИП могут получить ее в ФНС. Когда отчет подписывает не руководитель, а иное лицо, нужно передать в налоговую доверенность в электронном виде.

Перед отправкой все декларации проходят автоматическую проверку по контрольным соотношениям. Если Экстерн найдет нарушения, он подскажет, что и где нужно исправить, чтобы декларацию приняли. Датой сдачи декларации будет считаться день ее отправки, который зафиксирует оператор ЭДО. В течение суток с момента получения сведения, ИФНС направит квитанцию о приеме отчета по ТКС. В Экстерне прогресс можно отслеживать в режиме онлайн.

Обратившись к оператору ЭДО, пользователь сможет приобрести систему для отправки электронной отчетности во все контролирующие органы. Специалисты помогут наладить сдачу отчетности и дадут рекомендации при возникновении ошибок во время отправки отчетов.

Плюсы работы через операторов ЭДО:

- доступные цены;

- техподдержка на всех этапах: от создания отчета до получения квитанции о приеме;

- экономия времени;

- гарантия конфиденциальности;

- дополнительные функции (сверка с ФНС, выписки из ЕГРЮЛ и т д.);

- возможность отправлять через сервис отчеты во все контролирующие органы.

Регистрируйтесь в Экстерне и пользуйтесь сервисом 14 дней бесплатно!

Ответы на вопросы

Плательщиками НДС являются российские и иностранные юридические лица на ОСНО, индивидуальные предприниматели на ОСНО, а также лица, перемещающие товары через таможенную границу.

Для отправки декларации по НДС в ИФНС нужна усиленная квалифицированная электронная подпись. Она обеспечивает максимальную степень шифрования и защиты передаваемой информации.

Декларация по НДС — это налоговый отчет, который налогоплательщики сдают в ИФНС, чтобы отчитаться по операциям по данному виду налога.

Да, Контур.Экстерн проверяет, заполнена ли декларация по НДС по установленному формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции.

Почти все налогоплательщики должны отчитываться по НДС в электронном виде. На бумаге декларацию сдать тоже можно, но это право есть только у некоторых налоговых агентов, применяющих специальные налоговые режимы или получивших освобождение от НДС. Такая ситуация возникает, когда они, к примеру, арендуют имущество у органов госвласти или муниципалитета.

Сдача отчётности в ФНС

Формируйте и сдавайте отчётность в ФНС в электронном виде. Астрал Отчёт 5.0 помогает заполнять формы отчётов, проверяет на ошибки, позволяет отслеживать статус документов. А чтобы у налоговой не возникло вопросов, можно провести сверку НДС с контрагентами.

Кто сдаёт электронные отчёты в ФНС

Организации, которые платят НДС, предоставляют декларацию только в электронном виде. Это касается всех организаций на ОСНО, а также тех спецрежимников, которые указывают НДС в счетах-фактурах.

Отчитываются перед налоговой через интернет организации, которые:

- имеют статус крупнейшего налогоплательщика;

- имеют в штате более 100 сотрудников.

Ограничение по численности сотрудников касается также вновь созданных и реорганизованных ООО.

Все организации и ИП, включая субъекты МСП, обязаны сдавать в электронном виде годовую бухгалтерскую (финансовую) отчётность.

Почему стоит выбрать Астрал Отчёт 5. 0 для сдачи отчётов в ФНС

Всегда актуальные формы. Пользователю не нужно обновлять версии отчётов самостоятельно, они обновляются автоматически и всегда соответствуют требованиям законодательства.

Автоприём требований ФНС. Сервис автоматически подтверждает приём требований от ФНС и напоминает пользователю о сроках ответа.

Работа с группой компаний. Для работы с группой компаний не нужно менять учётную запись — переключаться между компаниями можно даже во время заполнения отчёта.

Нулевая отчётность. Даже если деятельность временно не ведётся, пользователь может сдать нулевую отчётность.

Отчётность в срок. Список дел и напоминания на главной странице не позволят забыть о сроках сдачи отчётности.

Умный редактор. Редактор отчётов сам рассчитает значения в отчётах, используя формулы и введённые данные, а система подсказок поможет правильно заполнить отчёт.

Работа из любой точки мира. Веб-сервис не привязан к рабочему месту — для сдачи отчётности нужен только компьютер, интернет и электронная подпись — на носителе или установленная на компьютер.

Как можно сдать отчётность в ФНС

Бумажные отчёты можно отправить по почте или прийти в налоговую инспекцию лично. Электронную отчётность загружают на сайте ФНС или через спецоператора.

Отправляя отчёты по почте, нужно сделать опись вложения и сохранить чек с информацией об отправлении. При этом датой сдачи отчётности считается день, когда документы были приняты сотрудниками почты. У этого способа есть два минуса: отправление может идти очень долго, а также всегда есть риск, что его могут потерять.

Если не хочется ждать, пока письмо дойдёт до налоговой, можно сходить туда самому или отправить уполномоченного сотрудника. Дата визита будет считаться датой предоставления отчётности. Плюс этого способа в том, что специалисты ИФНС сразу проверят все документы и укажут на возможные ошибки.

Отчётность в электронном виде можно сдать в личном кабинете налогоплательщика на сайте ФНС. Как и личный визит в налоговую, этот способ бесплатный и безопасный. Однако для работы на портале пользователю нужна электронная подпись — ЭП — и криптопровайдер.

Самый удобный способ сдачи отчётности — через оператора ЭДО. Подключаясь к сервису для сдачи отчётности, вы получаете вшитую в него электронную подпись и всё необходимое ПО. Специалист настраивает ваш рабочий компьютер — вам не придётся устанавливать программы самостоятельно. В сервисе вы отправляете отчёты в налоговую и видите, на каком этапе находятся документы.

Что сдают в ФНС

ИП и организации сдают в ФНС налоговую и бухгалтерскую отчётность.

С помощью налоговой отчётности организации и ИП сообщают в ФНС о своих доходах, расходах, налоговых льготах и основных источниках получения прибыли. Это нужно для расчёта суммы обязательных налогов и сборов на следующий год.

Существует два вида налоговой отчётности:

- налоговая декларация;

- налоговый расчёт авансового платежа.

Бухгалтерская отчётность — это сведения об имуществе и финансах организации, а также конечных результатах её хозяйственной деятельности в отчётном периоде.

Кроме того, работодатели отчитываются в налоговую за работников. Они представляют:

- среднесписочную численность работников;

- справку по форме 2-НДФЛ;

- расчёт по форме 6-НДФЛ;

- расчёт по страховым взносам.

Комментарий нашего эксперта

Важно: с 2021 года отчёт СЧР отменяется. Информация о численности сотрудников будут включать в расчёт по страховым взносам.

Эксперт в области электронной отчетности, PPM сервиса “1С-Отчетность”

Как происходит сдача отчётности онлайн

В сервисах для сдачи отчётности есть все формы отчётов. Они постоянно обновляются и приводятся в соответствие с требованиями законодательства. Эту форму можно заполнить в сервисе или загрузить готовый документ, созданный в другой программе.

Редактор отчётов проверит документ на наличие ошибок и подскажет, что нужно исправить. Готовый отчёт отправляется в налоговую с помощью кнопки «Отправить».

В сервисе можно проверить, на каком этапе обработки находится отчёт. В этом помогут статусы:

- Создан – отчёт сформирован или загружен и сохранён в системе.

- Отправлен – отчёт отправлен в контролирующий орган. Получено

- Принят – от контролирующего органа получено извещение о получении документа.

- Обработан – получено извещение о вводе или протокол.

Сведения о транзакции, то есть о статусе обработки, можно распечатать или отправить по электронной почте.

Астрал Отчёт 5.0 — простой и удобный сервис для сдачи отчётности онлайн. Заполняйте формы быстро и без ошибок, отправляйте отчёты и отвечайте на требования налоговой вовремя. Переходите на электронную отчётность легко и удобно.

Как подключиться к сервису Астрал Отчёт 5

Для работы с защищённым документооборотом необходима квалифицированная электронная подпись — КЭП. Она создаётся при подключении к сервису и входит в стоимость лицензии. Даже если у вас уже есть электронная подпись, воспользоваться ею для работы в сервисе не получится — для неё нужны другие настройки.

введите адрес электронной почты;

проверьте электронную почту, в том числе папку «Спам» — вы получите письмо с паролем от личного кабинета и ссылкой на него, а также с инструкцией по заполнению заявления на подключение;

войдите в личный кабинет, заполните форму по инструкции и нажмите на кнопку «Отправить заявление»;

пройдите личную идентификацию в удостоверяющем центре — это необходимо для получения электронной подписи. Возьмите с собой заполненное распечатанное заявление, паспорт и СНИЛС.

Дождитесь, когда на вашем компьютере сформируется сертификат КЭП и начните пользоваться сервисом.

Налоговая отчётность и штрафы

Если не сдать декларацию по итогу налогового периода, компанию или ИП оштрафуют в соответствии со ст.126 НК РФ.

Минимальный штраф — 1000 рублей. Эту сумму придётся заплатить, даже если налог, по которому не сдана декларация, уже уплачен в бюджет. Если не сдана декларация и не уплачен налог, то штраф составит 5% от суммы налога за каждый месяц просрочки. При этом штраф не может превышать 30% от суммы налога.

По таким же правилам рассчитывается штраф за несвоевременное предоставление расчёта по страховым взносам.

Если забыли отчитаться по результатам отчётного периода — месяца или квартала, то штраф составит 200 рублей за каждую несданную форму.

За несоблюдение обязательной электронной формы отчётности предусмотрен штраф в размере 200 рублей.

Чтобы избежать штрафов за просрочку, подключите сервис Астрал Отчёт 5.0. , и наш менеджер свяжется с вами.

Шаг 1. Авторизоваться в личном кабинете и получить электронную подпись

Вы можете выбрать один из трех вариантов получения подписи. Самый простой способ — «Ключ электронной подписи хранится в защищенной системе ФНС России». Для него потребуется просто задать пароль. Генерация электронной подписи длится от 30 минут до суток. Когда ЭП будет готова, в нижней части той же страницы будет написано «Сертификат электронной подписи успешно выпущен».

Шаг 2. Загрузить готовую декларацию 3-НДФЛ

На главной странице личного кабинета налогоплательщика наведите на «Доходы и вычеты» и выберите «Декларации»:

Далее останется указать год, за который подается декларация, и выбрать для загрузки нужный файл в формате.xml:

После подачи декларации 3-НДФЛ нужно загрузить подтверждающие документы. Для этого нажмите «Добавить документ» в разделе «Прикрепите подтверждающие документы». Подробнее про документы при подаче 3-НДФЛ

Максимальный размер каждого загружаемого документа — 10 Мбайт. Максимальный размер всех загружаемых файлов — 20 Мбайт. Допустимые форматы: jpg, jpeg, tif, tiff, png, pdf.

В конце необходимо ввести пароль от электронной подписи и нажать «Подтвердить и отправить».

Для сдачи налоговой и бухгалтерской отчётности ФНС разработала сервис, который доступен на официальном сайте ведомства.

Чтобы сдать отчётность через этот сервис, индивидуальному предпринимателю необходима электронная подпись и специальная программа для подготовки файла с отчётностью к загрузке на сервер налоговой.

Рассказываем, как воспользоваться этим сервисом, чтобы сдать отчётность через личный кабинет налогоплательщика.

Что потребуется ИП для сдачи отчётности через ЛК налогоплательщика

Отчётные документы в электронном виде должны быть подписаны электронной подписью. При этом ИП должен использовать только квалифицированную электронную подпись.

Для сертификата ключа проверки электронной подписи необходим специальный носитель (токен). Кроме того, для работы с электронной подписью нужна программа криптозащиты, например, КриптоПро CSP .

Чтобы подготовиться к работе с электронной подписью и настроить необходимое ПО, воспользуйтесь руководством пользователя .

Проверка электронной подписи в личном кабинете на сайте ФНС

Сначала налогоплательщик должен проверить работу ключа электронной подписи. Проверка осуществляется непосредственно при авторизации в личном кабинете.

Подключите ключевой носитель (токен) к ПК, откройте сайт ФНС и на странице авторизации выберите пункт «Ключ ЭП»

На экране «Доступ с помощью КСКПЭП» перейдите к третьему пункту и ознакомьтесь с инструкцией системы. Установите сертификаты, указанные в инструкции, а также сертификат КЭП, полученный в УЦ. Установку сертификата КЭП в хранилище сертификатов можно выполнить по нашей инструкции .